- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Assurance vie : Le guide ultime pour bien choisir ses unités de compte (UC)

Cet article est destiné à tous ceux qui souhaitent orienter une partie des fonds de leur contrat d’assurance vie vers des unités de compte mais ne savent pas comment faire.

Sommaire

- Bienvenue chez les investisseurs

- Le risque, ce compagnon encombrant

- Investir selon son profil de risque

- Construire son portefeuille – Méthode

- Construire son portefeuille – Pratique

-

- Choisissez votre contrat d’assurance vie

- Identifiez votre sensibilité au risque

- Définissez les modalités de versement : Versement unique ou versements réguliers ?

- Définissez une allocation stratégique cohérente avec votre profil de risque

- Choisir les différents supports

- Choix des supports : gestion active ou gestion passive ?

- Choix des supports : quelle place pour le fonds en euros ?

- Procéder à des ajustements tactiques tout en maintenant le risque à un niveau acceptable

- Suivre son portefeuille

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Les unités de compte (UC) sont des supports d’investissement (généralement des Organisme de Placement Collectif) dont la valeur dépend de l’évolution des marchés financiers ou immobiliers. Investir en unités de compte permet de placer son épargne sur des supports financiers dont le rendement attendu est supérieur à celui du fonds euros. En contrepartie, le risque de perte est également plus élevé.

Que sont les OPC ?

Les Organismes de placements collectifs (OPC) sont des instruments financiers mis au point par des sociétés agréées afin de gérer l’épargne publique selon une orientation définie à l’avance. Ce sont en quelque sorte des portefeuilles collectifs gérés par des professionnels. Les sommes investies dans un OPC sont transformées en parts ou actions de l’organisme : celles-ci reflètent en permanence la valeur du portefeuille de titres qu’il détient. Elle est exprimée sous forme d’une « valeur liquidative », qui correspond à la division de la valeur globale de l’actif net de l’OPC par le nombre de ses parts ou actions. C’est le prix à payer pour l’acheter (les frais viennent en sus) et celui que vous recevez lors de la revente.

Les OPC interviennent en général sur un marché bien déterminé, les actions françaises ou les obligations internationales par exemple. Il en existe aussi qui ont une gestion « diversifiée » entre les actions, les obligations ou d’autres marchés. Le gestionnaire de chaque OPC arbitre entre différentes valeurs et il est possible de suivre les grandes évolutions de sa politique en lisant les comptes rendus de gestion rédigés en général chaque trimestre. La composition complète des portefeuilles y est en général communiquée, avec les principaux mouvements intervenus.

Les différents types de produits

Dans la grande famille des OPC, on trouve principalement des Sicav (Sociétés d’investissement à capital variable) et des FCP (Fonds communs de placement). C’est une différence formelle, qui ne change rien pour l’épargnant : il est actionnaire dans le premier cas, associé dans le second.

Certains produits collectifs distribuent régulièrement les revenus qu’ils encaissent (dividendes d’actions ou coupons d’obligations), d’autres les réinvestissent automatiquement, ce qui augmente leur valeur. Si vous cherchez à constituer un capital, vous préférerez les produits de capitalisation. En revanche, les produits de distribution seront mieux adaptés si vous êtes à la recherche de revenus complémentaires.

Les OPC sont classés en grandes catégories par l’Autorité des marchés financiers, selon la nature des investissements qu’ils opèrent.

Monétaires : ces fonds placent l’argent des épargnants sur de courtes durées. Ils sont généralement sans risque. Leur rendement dépend du niveau des taux d’intérêt à court terme. Actuellement, leur rendement peut être négatif, les frais même faibles pouvant être supérieur au taux servi – dérisoire.

Obligataires : investis en obligations, ils présentent un risque modéré qui justifie un horizon de placement d’au moins 3 à 5 ans.

Actions : ils sont en prise directe avec la bourse et leur niveau de risque est plus élevé. Comme les actions en direct, ces fonds sont destinés aux investisseurs à long terme, avec un horizon d’au moins cinq à dix ans.

De fonds alternatifs : produits risqués puisqu’ils sont investis à plus de 10 % en actions ou parts de fonds d’investissement étrangers ou d’OPCVM français mettant en œuvre des stratégies de gestion alternative.

À formule : très sophistiqués, ces fonds sont généralement assortis d’une garantie sur le capital à certaines conditions et le résultat financier – parfois connu d’avance – dépend de la réalisation de scénarios prédéfinis.

Diversifiés : ils répartissent leurs investissements entre différents marchés, comme les actions ou les obligations. Le niveau de risque va de modéré à moyen.

À l’intérieur de ces catégories, les fonds sont encore classés selon qu’ils se concentrent sur la zone euro, donc sans risque de change, ou qu’ils sont ouverts à l’ensemble des marchés de la planète. Toutes les autres dénominations sont purement commerciales.

Source : Lafinancepourtous

Pour choisir vos unités de compte, vous pouvez vous laisser guider par votre intuition. Vous pouvez aussi retenir les fonds les plus performants ou suivre les conseils de vos proches ou de la presse spécialisée… Malheureusement, il y a fort à parier que les résultats obtenus ne soient pas à la hauteur de vos attentes.

Pourquoi ?

- Parce que les tuyaux qu’on donne sont le plus souvent percés (sinon, on les garde pour soi).

- Parce que comme tous les débutants, vous vendrez trop tard les supports qui baissent et trop tôt ceux qui montent.

- Parce que vous vous laisserez guider par vos émotions.

- Parce que vous suivrez la tendance.

Vous perdrez de l’argent parce que vous n’avez pas de stratégie. Pour faire fructifier votre épargne à votre rythme et selon votre sensibilité au risque, vous devez suivre une stratégie claire et procéder par étapes. Il est d’autant plus important d’adopter une stratégie claire qu’il existe de nombreux biais comportementaux susceptibles de vous faire prendre la mauvaise décision au mauvais moment.

Tout d’abord, vous devez bien comprendre qu’il n’est pas possible d’obtenir un rendement élevé sans risques élevés. Nous rêvons tous d’un placement qui nous procurerait un rendement élevé et certain. Autant vous le dire tout de suite, CE PRODUIT N’EXISTE PAS. Rendement et risque sont positivement liés.

Ensuite, vous devrez construire votre portefeuille en tenant compte de votre horizon de placement et de votre sensibilité au risque (votre capacité à encaisser des pertes). Cela vous évitera de subir des pertes insupportables ou d’obtenir un rendement inférieur ce que vous pourriez espérer.

Enfin, investir dans des unités de compte ne se limite pas à la création d’un portefeuille cohérent avec vos objectifs et votre sensibilité au risque. Dès lors que vous investissez sur des supports risqués, vous devez les suivre. Il est important d’ajuster régulièrement son portefeuille afin de maintenir son niveau de risque dans les limites de l’acceptable et de procéder à des arbitrages lorsque les marchés connaissent des turbulences. C’est ainsi que vous pourrez faire fructifier au mieux votre épargne.

Cet article ne vous transformera pas d’un coup en expert infaillible des marchés financiers. Vous n’y trouverez aucune martingale capable de vous faire gagner à tous les coups. Il s’agit plus modestement de vous présenter une méthode claire pour créer et gérer un portefeuille d’unités de compte cohérent avec votre tolérance au risque, avec l’objectif d’obtenir un rendement significativement supérieur à celui des placements sans risque.

Cliquez ici pour recevoir la version Pdf de ce guide par e-mail

Bienvenue chez les investisseurs

Vous avez décidé d’investir dans des unités de compte pour obtenir un rendement supérieur à celui du fonds en euros ? Vous étiez épargnant, vous allez devenir investisseur.

RAPPEL : seule l’épargne de long terme peut être investie

Pourquoi souhaitez-vous placer votre argent sur des unités de compte ? Très vraisemblablement dans l’espoir d’obtenir un surcroît de rendement.

Cette recherche de rendement, c’est précisément ce qui caractérise l’investissement. Votre objectif n’est plus uniquement de mettre de l’argent de côté, il est aussi de le faire fructifier.

Avant d’investir, vous devez cependant veiller à disposer d’une épargne de précaution suffisante pour financer des dépenses imprévues. Une épargne de précaution de l’ordre de 3 à 6 mois de revenu est généralement conseillée.

Par ailleurs, vous disposez peut-être d’une épargne pour financer des projets de moyen terme comme l’acquisition d’un véhicule, un projet professionnel ou personnel exceptionnel, ou encore les études de vos enfants. N’investissez pas cette épargne.

L’épargne de précaution et l’épargne projet n’ont pas vocation à fournir un rendement élevé. La fraction de votre épargne que vous pourrez investir, c’est l’épargne patrimoniale, celle que vous réservez à des objectifs de long terme. C’est cette épargne que vous chercherez à faire fructifier.

Qu’est-ce que le rendement ?

Pour faire croître votre épargne, vous avez besoin de rendement.

Le rendement, c’est la différence entre la valeur courante de votre investissement et les sommes investies. Il peut être positif ou négatif. En rapportant le rendement aux sommes investies, vous obtenez le taux de rendement. Ce taux peut être calculé pour différentes durées, le rendement annuel étant le plus fréquemment utilisé.

Exemple :

Un investissement de 10 000 euros qui vous rapporte 1 000 euros par an affiche un taux de rendement annuel de 10 % (1 000 / 10 000).

Si vous souhaitez vous familiariser avec la notion de rendement, vous pouvez télécharger 4 simulateurs d’épargne qui illustrent la relation entre

- Les versements

- La durée de versement

- Le rendement

- Le capital accumulé

Vous pouvez télécharger ces simulateurs gratuitement (fichier .ZIP à décompresser). Pour une présentation plus détaillée de ces simulateurs, vous pouvez consulter cet article.

Avec vos supports en unités de compte, le rendement peut provenir de deux sources :

- les revenus que vous percevez régulièrement : il s’agit des coupons des obligations et des dividendes des actions.

- les plus values que vous réalisez en cédant des UC à un prix supérieur au prix d’achat.

Quels sont les rendements des différents placements ?

L’IEIF a réalisé en 2015 une étude comparée du rendement des différents placements. Il en ressort que sur 20 ans (1994-2014), le rendement annuel des actions approche 9 % et celui des obligations, 5 %. Le rendement du Livret A s’établit légèrement sous les 3 %, tandis que l’inflation a atteint 1,5 % en moyenne sur la période. Vous pouvez consulter cette étude en cliquant sur ce lien.

| Taux de Rendement Interne* sur 20 ans (1994-2014) | |

| Foncières | 11,7 % |

| Actions | 8,9 % |

| Logement à Paris | 8,7 % |

| Logement en France | 8,5 % |

| Vignobles | 7,3 % |

| Bureaux | 5,9 % |

| Or | 5,4 % |

| Assurance vie (fonds euros) | 5,3 % |

| SCPI | 5,2 % |

| Obligations | 4,9 % |

| Forêts | 3,8 % |

| Livret A | 2,7 % |

| Sicav monétaires | 2,4 % |

| Inflation | 1,5 % |

| Source : IEIF Le taux de rendement interne est un indicateur de rentabilité financière qui permet de comparer théoriquement n’importe quel investissement. Le TRI se calcule par la méthode d’actualisation des flux de trésorerie ou « cash-flow » (entrants et sortants). |

|

Dès lors que les actions ont délivré le rendement le plus élevé sur les 20 dernières années, faut-il absolument les privilégier ?

NON

Ne faut-il pas toujours rechercher le rendement le plus élevé ?

NON

Pourquoi ?

C’est tout l’objet de la prochaine partie.

Le risque, ce compagnon encombrant

Lorsque vous placez votre argent, c’est pour obtenir un revenu régulier et/ou réaliser une plus-value lors de la cession. C’est pour obtenir un rendement.

Cependant, un placement ne se limite pas à ce qu’il vous rapporte. Vous devez aussi tenir compte de ce que votre placement peut vous coûter. Vous devez tenir compte de son risque.

Rendement et risque sont positivement liés

Le risque d’un placement, c’est la perte potentielle qui lui est associée. Elle est le plus souvent la contrepartie du rendement espéré.

Pourquoi le rendement et le risque sont-ils positivement liés ? Parce que le rendement est la rémunération du risque. Vous ne devez jamais l’oublier.

Le rendement est la rémunération du risque

En conséquence, plus vous prenez de risques avec votre argent, plus vous exigez un rendement élevé.

- Ainsi par exemple, dans le cas d’un placement sans risque tel que le livret A, le rendement est faible (0,75 % en janvier 2019) mais la probabilité que vous perdiez votre capital ou que les intérêts ne soient pas versés est encore plus faible. Pourquoi ? Parce que le Livret A est couvert par la garantie de l’État. Il s’agit d’un livret d’épargne réglementée et centralisée à la Caisse des Dépôts et Consignations pour servir au financement de politiques publiques.

- À l’autre extrême du spectre se trouvent les investissements dans des produits hautement spéculatifs, tel le bitcoin passé d’une monnaie électronique à un pur instrument spéculatif.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Entre le Livret A et le bitcoin se trouve toute une gamme de placements avec leur rendement et leur risque propres.

Lorsque vous placez votre argent, vous devez donc bien comprendre les risques auxquels vos placements sont exposés et leurs conséquences potentielles. C’est une tâche compliquée pour un investissement immobilier ou un placement « atypique » (vin, forêt, diamant…) car vous devez la plupart du temps identifier et évaluer les risques par vous-même. C’est en revanche plus simple pour les OPC, dont les sociétés de gestion sont tenues de fournir un document résumant les risques.

Identifier les risques de vos placements : l’exemple du DICI

Lorsque vous souhaitez investir dans un OPC, vous pouvez consulter son DICI (document d’information clé pour l’investisseur). Le DICI est un document standardisé au niveau européen qui donne une information claire, exacte et non trompeuse sur les principales caractéristiques du produit.

Le DICI affiche notamment le niveau de risque et de rendement du produit sur une échelle allant de 1 à 7 (le SRRI). Le niveau 1 correspond aux niveaux de risque et de performance potentielle les plus faibles. Le niveau 7 est le niveau le plus élevé qui s’applique aux fonds les plus risqués.

Pour placer un fonds sur cette échelle, l’indicateur utilisé est sa volatilité. La mesure retenue correspond à sa variation moyenne sur les 5 dernières années.

La volatilité est un indicateur qui mesure l’amplitude des hausses et des baisses de valeur d’un placement. Ainsi, le capital investi peut baisser de façon importante quand la volatilité est élevée. En conséquence, plus un titre est volatil, plus le risque de perte est élevé. Cela explique que la volatilité soit utilisée couramment pour caractériser les risques des placements financiers.

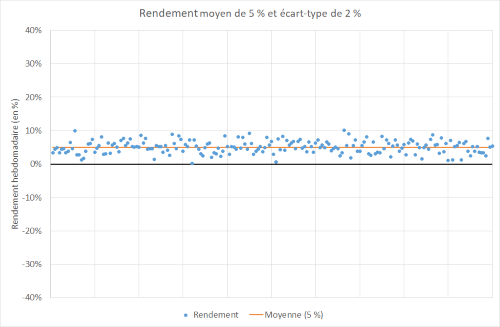

Volatilité faible – le rendement hebdomadaire s’écarte peu de sa valeur moyenne

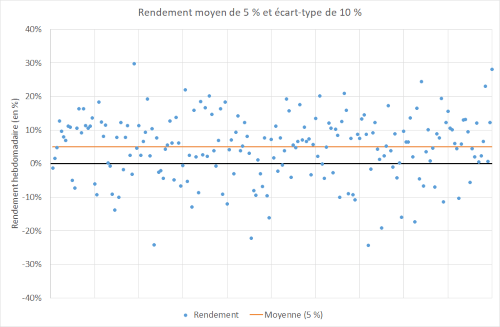

Volatilité forte – le rendement hebdomadaire peut s’écarter fortement de sa valeur moyenne

La volatilité, indicateur pertinent du risque ?

La volatilité n’est cependant pas le seul risque auquel sont confrontés les placements financiers. Si ces autres risques (risque de crédit, risque de liquidité, le risque de contrepartie….) ne sont pas quantifiés dans le DICI, ils sont néanmoins mentionnés. Il conviendra donc de ne pas se limiter à l’échelle de risque contenue dans le DICI pour choisir un OPC. La consultation de documents complémentaires (prospectus) est ainsi fortement conseillée.

|

Vous remarquerez que la plupart des escroqueries insistent sur l’aspect certain et garanti du rendement procuré. L’investisseur naïf en conclut alors qu’il s’agit d’un placement sans risque. Il ne voit pas que le risque majeur concerne la solvabilité de l’émetteur (l’escroc). Fuyez donc les placements qui vous promettent un rendement élevé garanti, sinon c’est l’escroc qui fuira avec les fonds que vous lui aurez confiés. |

Par ailleurs, la volatilité est un indicateur qui traite les hausses comme les baisses de la même façon. Il accorde donc la même importance aux gains et aux pertes. Or, l’économie comportementale a pu mettre en évidence une « aversion aux pertes », qui correspond à la tendance des individus à ressentir une perte plus fortement qu’un gain de même amplitude. Cela explique que d’autres indicateurs soient parfois préférés à la volatilité (le maximum drawdown ou la Value at Risk, par exemple).

La mesure des risques d’un placement est donc indispensable pour s’assurer qu’il est cohérent avec votre profil d’investisseur. Dans le cas de placements financiers, la volatilité est le critère de référence.

Cliquez ici pour recevoir la version Pdf de ce guide par e-mail

Investir selon son profil de risque

Le rendement, objectif contraint

La plupart du temps, les investisseurs débutants se limitent au rendement et ne se soucient pas du risque. Cela explique qu’ils soient nombreux à investir dans des actions (en direct ou via des OPC) et à déserter les marchés financiers après chaque crise majeure, en jurant qu’on ne les y reprendra plus. Appâtés par des rendements alléchants, ils n’étaient pas prêts à assumer les risques correspondants.

Dès lors que rendement et risque sont liés, vous ne pouvez vous contenter de rechercher le rendement le plus élevé. Haro donc sur les promesses de rendement à deux chiffres, vous devez avant tout tenir compte des risques que vous êtes prêts à prendre.

Avant d’investir, la première étape consiste donc à définir votre profil d’investisseur. S’il faut chercher le rendement maximum, c’est dans le cadre des risques que vous pouvez supporter. Le rendement est un objectif contraint par le niveau de risque acceptable.

Définir le degré de risque acceptable avant d’investir

Lorsque vous choisissez un placement, il est impératif qu’il soit cohérent avec votre horizon de placement et votre sensibilité au risque.

- Votre horizon de placement : vous ne choisirez pas les mêmes placements selon que votre horizon sera de 2, 5, ou 20 ans. S’il n’est pas pertinent d’investir sur des placements risqués à court terme, il ne l’est pas non plus d’investir sur des placements sans risque à long terme. Alors que vous risquez une perte en capital sévère dans le premier cas, vous vous privez d’un surcroît de rendement dans le second. Or sur un horizon de placement long, un écart de rendement (même limité) peut avoir des conséquences importantes. Vous pouvez le vérifier avec les simulateurs qui vous ont été proposés dans le premier chapitre.

Exemple :

Alors qu’une épargne de 200 euros par mois rémunérée à 2 % pendant 15 ans permettra d’accumuler un capital de 42 000 euros, ce capital dépassera 60 000 euros s’il est de 7 %. - Votre profil de risque : Nous ne considérons pas tous le risque de la même façon. Danger pour certains, il est une opportunité pour d’autres. Si le risque de perte d’une partie du capital engagé est intolérable pour les personnes les plus averses au risque, elle est une contrepartie acceptable d’un surcroît de rendement pour d’autres.

Le profil de risque (ou profil d’investisseur) est généralement évalué sans tenir compte de l’horizon de placement, car cet horizon est généralement supposé lointain. Or, ce n’est pas toujours le cas. Il est donc impératif de pondérer votre profil de risque par votre horizon de placement. Ainsi par exemple, toute prise de risque sera déconseillée (quelle que soit votre tolérance au risque) si cet horizon est inférieur à deux ans.

Déterminer son profil de risque

Les compagnies d’assurance et les banques procèdent à une évaluation de la sensibilité au risque lors de la souscription d’un produit. Les conseillers financiers/en gestion de patrimoine disposent quant à eux d’outils leur permettant d’évaluer l’aversion au risque. Difficile néanmoins de les solliciter pour un simple profil de risque.

Vous pouvez obtenir une évaluation (gratuite) de votre profil de risque en renseignant votre adresse e-mail ci-dessous. Vous recevrez en retour un questionnaire à compléter et à renvoyer pour obtenir votre profil.

Construire son portefeuille – Méthode

Du profil de risque à la volatilité cible

Après avoir évalué votre profil de risque, vous devez définir une volatilité cible à ne pas dépasser. Pour cela, vous pouvez par exemple vous aider des volatilités utilisées pour calculer l’échelle de risque qui se trouve dans le DICI. Ainsi, si vous êtes plutôt prudent, vous pourrez décider de construire un portefeuille dont la volatilité sera inférieure à 5 % (niveau 3 sur l’échelle de risque).

| Échelle de risque et intervalle de volatilité | |

| Échelle de risque | Intervalle de volatilité |

| 1 | [0 % ; 0,5 %[ |

| 2 | [0,5 % ; 2 %[ |

| 3 | [2 % ; 5 %[ |

| 4 | [5 % ; 10 %[ |

| 5 | [10 % ; 15 %[ |

| 6 | [15 % ; 25 %[ |

| 7 | >= 25 %[ |

|

Note : La volatilité exprimée en % correspond à l’écart-type du rendement hebdomadaire calculé sur une période de 5 ans. |

|

De la volatilité cible à l’allocation cible (allocation stratégique) : diversifier pour réduire le risque

Armé de cette volatilité cible, vous allez construire votre portefeuille en combinant des OPC représentant différentes classes d’actifs (actions, obligations, matières premières, SCPI…). L’objectif sera d’obtenir une volatilité globale en ligne avec votre profil de risque (inférieure à 5 % pour les profils prudents) et un rendement le plus élevé possible.

Pourquoi devez-vous diversifier les classes d’actifs ?

- Parce qu’il n’existe pas forcément une classe d’actifs dont la volatilité corresponde à celle que vous recherchez. Dans ce cas, il est nécessaire de combiner des actifs pour ajuster la volatilité globale de votre portefeuille à votre cible.

- Parce que la diversification permet de réduire le risque de votre portefeuille. Attention néanmoins, la diversification ne réduira significativement les risques qu’à condition que les corrélations entre les titres soient négatives ou nulles. Diversifier en retenant des titres présentant des évolutions identiques n’aura aucun effet.

La corrélation, qu’est-ce que c’est ?

La corrélation est une mesure mathématique de la tendance qu’ont deux variables à évoluer en relation l’une avec l’autre. Si ces deux variables connaissent des mouvements proches sur les mêmes périodes, alors leur corrélation est dite positive. Si au contraire les mouvements sont opposés, alors leur corrélation est négative. Si ces variables ne présentent aucune similitude d’évolution, alors elles ne sont pas corrélées (elles sont indépendantes).

Lors de la création d’un portefeuille, le défi de l’investisseur consiste à combiner des classes d’actifs qui présentent des corrélations faibles entre eux. C’est une condition sine qua non pour bien diversifier le risque de ses placements.

Les différentes étapes pour construire une allocation stratégique

Préciser les classes d’actifs

Pour construire une allocation stratégique, vous devrez tout d’abord définir les classes d’actifs que vous souhaitez considérer. Allez-vous retenir les actions et les obligations ou les distinguerez-vous par zone et/ou secteur ?

Réunir les données relatives aux classes d’actifs (rendement, volatilité, corrélations)

Il vous faudra ensuite disposer du rendement et de la volatilité de chacune de ces classes d’actifs, ainsi que des corrélations entre ces différentes classes. Vous pourrez utiliser des données historiques ou alors des prévisions. Ces corrélations sont essentielles car elles permettent de réduire la volatilité du portefeuille et déterminent largement la composition de l’allocation cible.

Respecter la contrainte de volatilité

Vous utiliserez ensuite ces données pour déterminer une allocation d’actifs qui respecte votre contrainte de volatilité. Pour ceux qui sont à l’aise techniquement (où les professionnels qui disposent des outils adaptés), il s’agira d’aller plus loin en cherchant la meilleure allocation, celle qui affiche le rendement espéré maximal tout en respectant la contrainte de volatilité.

Décliner l’allocation cible

L’allocation cible se définit en fonction de classes d’actifs. Ainsi par exemple, vous pourriez aboutir à une allocation de ce type :

- 40 % sur un support en euros sans risque

- 20 % d’obligations européennes

- 15 % d’actions françaises

- 10 % d’actions européennes

- 10 % d’actions des États-Unis

- 5 % d’actions de la zone Asie-Pacifique

Vous devrez ensuite passer de ces classes génériques à des supports concrets. Lorsque vous choisirez ces fonds, assurez-vous que votre contrainte de volatilité reste respectée.

A titre d’illustration, vous pouvez consulter les trois articles suivants :

- Assurance vie : Quelles unités de compte pour un profil défensif ?

- Assurance vie : Quelles unités de compte pour un profil équilibré ?

- Assurance vie : Quelles unités de compte pour un profil dynamique ?

Ajuster l’allocation cible aux fluctuations conjoncturelles : l’allocation tactique

Vous devrez ajuster votre allocation de référence en fonction des fluctuations des marchés. Ainsi par exemple, vous pourrez accroître la part du fonds en euros dans les phases de baisse des marchés. Si vous réduisez la part du fonds en euros lors des phases de hausse, veillez à respecter la volatilité maximale supportable.

Pour bien construire votre portefeuille de titres, vous devez donc

- identifier votre sensibilité au risque

- définir une allocation stratégique cohérente avec cette sensibilité

- choisir les différents supports

- procéder à des ajustements tactiques tout en maintenant le risque à un niveau acceptable

Cliquez ici pour recevoir la version Pdf de ce guide par e-mail

Construire son portefeuille – Pratique

Vous avez compris la méthode ? Passons maintenant à la pratique.

Choisissez votre contrat d’assurance vie

Si vous ne disposez pas encore d’un contrat d’assurance vie, sachez qu’il existe de nombreux contrats et que le meilleur côtoie le pire. Retenez qu’un bon contrat doit réunir les trois qualités suivantes :

- Des frais faibles

- Un fonds en euros performant

- Des unités de compte nombreuses et de qualité

Pour en savoir plus, vous pouvez consulter cet article : 5 critères pour choisir son contrat d’assurance vie

Identifiez votre sensibilité au risque

Pour définir le niveau de risque acceptable pour votre portefeuille, vous devez identifier votre tolérance au risque et tenir compte de votre horizon de placement.

La solution a plus simple semble être l’évaluation proposée par l’Autorité des Marchés financiers du Canada. Précise, claire, avec des évaluations accompagnées d’explications, elle n’a rien à envier à des options payantes. Elle est d’autant plus intéressante qu’elle intègre votre horizon de placement dans ses questions. Vous y accéderez en cliquant sur ce lien.

Définissez les modalités de versement : Versement unique ou versements réguliers ?

Vous pouvez décider d’un versement unique ou de versements réguliers. En cas de versement unique, vous pouvez coller tout de suite à l’allocation cible ou décider de tout placer sur un support sans risque et procéder à des arbitrages réguliers pour tendre progressivement vers l’allocation cible.

Compte tenu de la volatilité des marchés financiers, une approche progressive (versements réguliers ou versement unique sur un support sans risque puis arbitrages réguliers) semble préférable. En lissant les points d’entrée, elle supprime un risque, celui de tout investir au mauvais moment. Vous investirez à tous les moments, les bons comme les mauvais.

Définissez une allocation stratégique cohérente avec votre profil de risque

Vous l’aurez compris, définir soi-même une allocation stratégique est une tâche compliquée. Elle nécessite des données (historiques des classes d’actifs pour calculer les rendements, les volatilités et les corrélations) et des connaissances techniques (optimisation d’un portefeuille sous contrainte) que tout le monde ne possède pas.

Pour contourner ce problème, deux options s’offrent à vous : une option gratuite et une option payante.

L’option gratuite consiste à rechercher (sur internet ou dans la presse spécialisée) des allocations type correspondant à votre profil de risque. Vous trouverez ainsi des portefeuilles modèles chez différentes banques ou courtiers en ligne. Ces allocations sont faciles à trouver et simples à répliquer. Elles sont cependant assez peu personnalisées puisqu’elles ne distinguent qu’un nombre de profils limité. Par ailleurs, les classes d’actifs sont assez peu détaillées.

L’option payante consiste à souscrire un abonnement auprès d’une société spécialisée ou à solliciter ponctuellement un professionnel. Vous disposerez alors d’une allocation sur mesure et personnalisée, cohérente avec votre horizon temporel et votre tolérance au risque.

Une fois votre allocation stratégique définie, vous devez choisir vos supports.

Choisir les différents supports

Pour choisir vos supports, vous devez disposer de la liste des supports disponibles au sein de votre contrat. Examinez leurs performances et privilégiez les fonds les mieux notés par des sites tels que Morningstar ou Quantalys.

Lorsque vous avez choisi vos supports, l’idéal est de procéder à une simulation rétrospective (backtest). Cela vous permet d’apprécier le comportement passé de votre portefeuille et de vérifier que sa volatilité est bien conforme à votre profil de risque. Même si les performances passées ne présagent pas des performances futures, elles restent incontournables.

Cette étape de backtesting est indispensable si vous avez choisi un portefeuille modèle sur internet ou dans la presse spécialisée, car rien ne vous garantit que ce portefeuille soit conforme à votre profil de risque.

Choix des supports : gestion active ou gestion passive ?

Lorsque vous sélectionnez les supports à retenir dans votre portefeuille, vous pouvez choisir entre deux modes de gestion, la gestion active et la gestion passive.

- Un fonds à gestion active vise à surperformer son indice de référence. Le gestionnaire sélectionne de manière discrétionnaire les produits, titres ou secteurs les plus susceptibles de croître plus vite que le marché. Les fonds actifs peuvent être gérés de manière « traditionnelle » ou « alternative », sur des critères fondamentaux ou quantitatifs.

- La gestion passive en revanche, cherche à répliquer fidèlement les performances d’un indice de référence (par exemple, le CAC 40, l’Eurostoxx 50 ou encore le Dow Jones). La gestion passive (ou indicielle) repose sur l’hypothèse que toute l’information disponible sur le marché est déjà incorporée dans les prix. En conséquence, il est impossible à un investisseur de battre un indice de référence sur le long terme. Il est donc préférable d’opter pour un fonds qui réplique l’indice plutôt que pour un fonds qui cherchera à la surperformer et qui ne pourra y parvenir.

Il existe de nombreuses SICAV et FCP proposant des portefeuilles de gestion indicielle. Il existe également un autre produit, l’ETF (Exchange Traded Funds ou Tracker) L’ETF est coté en Bourse comme une action simple, réplique un indice de référence et a une liquidité garantie par la banque qui l’émet. L’ETF est un produit relativement récent, apparu à la fin des années 1980 aux États-Unis et à l’orée des années 2000 en Europe (Le Temps).

Plusieurs arguments militent en faveur de la gestion passive :

- Ils affichent des frais plus faibles que les fonds actifs, conséquence de la relative simplicité de leur objectif (répliquer leur indice de référence) et de leur mise en œuvre.

- Les fonds actifs qui parviennent à battre leur indice de référence sur le long terme sont rares. Comme le souligne Édouard Petit sur son blog €pargnant 3.0, « La surperformance de la gestion passive est largement documentée (que ce soit dans les marchés haussier ou baissier) ». Dans l’article « Une étude sur la surperformance de la gestion active… ou pas », il cite notamment l’étude bi annuelle SPIVA, les propos des prix Nobel d’Économie William Sharpe (1990) et Eugene Fama (2013), ainsi que Warren Buffet.

Devez-vous opter pour une approche passive ou une approche active ? Il semblerait que cette question ne soit finalement pas si importante.

Concernant les frais, Monrningstar (Gestion active vs gestion passive : où est la valeur ?) a ainsi montré que la percée de la gestion passive avait contribué à faire baisser les frais de gestion et imposé aux gérants actifs de démontrer que les tarifs qu’ils pratiquaient étaient justifiés.

Par ailleurs, toujours selon Morningstar (Gestion active vs passive : poser le bon débat),

« Il a été démontré de longue date que les fonds actifs ayant les frais les plus bas sont souvent ceux qui servent le mieux les intérêts des investisseurs et performent bien sur longue période. »

En conséquence, les avantages supposés de la gestion passive semblent bel et bien s’être réduits.

Quoi qu’il en soit, peu importe que les fonds soient performants s’ils sont mal combinés. Le débat entre gestion active et passive est finalement secondaire, le plus important étant que le portefeuille respecte le profil de risque, l’horizon temporel et les objectifs de l’investisseur. C’est ce que le débat entre gestion active et passive a malheureusement occulté.

« Le problème est que les gens achètent de bons fonds mais les assemblent dans de mauvais portefeuilles. Ils surexposent leur portefeuille aux fonds qui ont bien marché et abandonnent les classes d’actifs qui sont ignorées par les investisseurs. Cela est vrai que l’on investisse par le biais de fonds passifs ou actifs.

Savoir quel est le bon support d’investissement est hors sujet. Ce n’est pas le type de fonds, mais la construction du portefeuille que les investisseurs loupent. » (Morningstar)

Si votre portefeuille est correctement construit, peu importera finalement que vous choisissiez des fonds actifs ou des ETF. À condition néanmoins que les fonds actifs retenus soient des fonds de qualité.

Choix des supports : quelle place pour le fonds en euros ?

Le fonds en euros constitue toujours le placement privilégié des détenteurs d’un contrat d’assurance vie. En 2017, il représentait ainsi 80 % de l’encours total de l’assurance vie (1 340 milliards d’euros sur 1 676 milliards d’euros). Même si le poids des unités de compte progresse, de nombreux épargnants se contentent du fonds en euros.

Dans ce contexte, il est donc compréhensible de se tourner vers les contrats qui proposent les fonds en euros les plus performants. En revanche, lorsque vous décidez de basculer une fraction de votre épargne vers des unités de compte, le rendement du fonds en euros n’est plus un critère majeur.

Dès lors que vous souhaitez obtenir un rendement supérieur à celui du fonds en euros en investissant dans des unités de compte, ce sont ces dernières qui constitueront désormais la principale source de performance. Plus que le seul rendement du fonds en euros, vous devrez aussi considérer la qualité et la variété des unités de compte lors du choix de votre contrat.

Il est d’autant moins conseillé de se focaliser uniquement sur le rendement du fonds en euros que les fonds en euros les plus performants ne sont désormais disponibles qu’en accès limité ou à condition d’investir une part significative en unités de compte (30 % au minimum, 50 % pour certains fonds). Outre que cette part en unités de compte ne sera pas forcément appropriée pour les profils les plus prudents, même les profils les plus audacieux auront parfois intérêt à limiter la part de leurs UC en dessous de ces seuils. En effet, quel que soit son profil de risque et ses objectifs, il sera parfois opportun de délaisser temporairement les unités de compte et sécuriser l’intégralité de son épargne sur le fonds en euros.

Lorsque vous décidez de vous tourner vers des unités de compte pour obtenir un surcroît de rendement, le fonds en euros n’est plus la source unique de votre rendement. Son rôle reste important mais il évolue pour devenir le meilleur moyen de sécuriser votre portefeuille dans les périodes de baisse. Le niveau de son rendement devient alors plus accessoire. En conséquence, vous ne devez pas craindre la fin annoncée du fonds en euros.

Procéder à des ajustements tactiques tout en maintenant le risque à un niveau acceptable

Si vous souhaitez procéder à des ajustements tactiques et déroger aux pondérations de l’allocation cible, vérifiez bien que ces écarts n’augmentent pas le niveau de risque au-delà de l’acceptable.

Vous disposez maintenant des éléments pour construire un portefeuille cohérent avec votre horizon de placement et votre tolérance au risque. A vous de jouer !

Mais l’histoire ne s’arrête pas là. Après avoir construit votre portefeuille, il est indispensable de le suivre.

Suivre son portefeuille

La construction d’un portefeuille conforme à votre horizon de placement et à votre tolérance au risque n’est qu’une première étape. Le suivi de votre portefeuille est tout aussi important.

Pourquoi ?

- Parce que la structure de votre portefeuille se modifie ;

- Parce que les corrélations entre actifs ne sont pas stables ;

- Parce que le risque de vos placements évolue.

Si vous ne suivez pas votre portefeuille, il s’écartera tôt ou tard de votre profil de risque. Par ailleurs, vous subirez de plein fouet les crises qui ne manqueront pas d’apparaître sur votre horizon de placement.

La structure de votre portefeuille se modifie au cours du temps

Les différentes unités de compte de votre portefeuille n’évoluent pas toutes au même rythme. En conséquence, la structure de votre portefeuille se modifie.

Exemple

Imaginons que votre portefeuille de 10 000 euros soit composé de titres des entreprises A et B à parts égales. Initialement, vous possédez donc 5 000 euros investis en titres A et 5 000 euros en titres B.

Si le titre A voit sa valeur doubler, la valeur de votre investissement doublera et passera de 5 000 euros à 10 000 euros. En revanche, si dans le même temps le titre B se contracte de -50 %, votre investissement en titres B ne vaudra plus que 2 500 euros.

La valeur de votre portefeuille s’établira à 12 500 euros (10 000 euros + 2 500 euros) et sera composée pour 10 000 euros de titres A et 2 500 euros de titres B. Les pondérations auront donc évolué, passant de 50/50 à 80/20.

Or, la modification de la structure de votre portefeuille modifie son rendement et son risque. Afin d’éviter une dérive du risque de votre portefeuille, il est donc nécessaire que vous le rééquilibriez régulièrement. Vous devez procéder aux arbitrages vous permettant de revenir à votre allocation cible (de 80/20 à 50/50 dans l’exemple précédent).

Le risque de vos placements évolue

Si le risque de votre portefeuille évolue en fonction de sa structure, il dépend également des modifications du risque de ses composantes. Cette non stabilité du risque est d’ailleurs clairement indiquée dans les DICI des OPC. Il y est ainsi écrit que les données historiques utilisées ne préjugent pas du profil de risque futur, et que la catégorie de risque associé au produit n’est pas garantie. Elle pourra évoluer dans le temps.

En plus de rééquilibrer votre portefeuille, vous devez contrôler régulièrement la volatilité de ses composantes pour éviter que le risque de votre portefeuille ne s’accroisse au-delà de ce que vous pouvez tolérer.

Comment repérer une volatilité excessive ? Vous pouvez fixer une limite de variation à chacune des composantes de votre portefeuille, en fonction de sa catégorie de risque.

Comment remplacer un titre ou un fonds ? Afin de conserver une allocation stratégique identique, vous choisirez un fonds appartenant à la même classe d’actifs. À l’aide d’une simulation rétrospective, vous veillerez à ce que ce fonds maintienne la volatilité passée à un niveau acceptable.

Les corrélations entre actif ne sont pas stables

Un portefeuille est considéré comme diversifié lorsque ses composantes sont faiblement voire pas du tout corrélés entre eux. Si deux actifs ont des rendements peu corrélés, il est intéressant de les combiner dans un portefeuille, car ils auront tendance à ne pas évoluer dans le même sens et donc à réduire l’impact des fluctuations du marché.

La diversification permet de réduire le risque et la recherche d’actifs peu ou pas corrélés entre eux est donc impérative. Or, la corrélation entre actifs évolue dans le temps et notamment dans les phases de stress sur les marchés financiers. Afin de conserver les bénéfices de la diversification, il est donc important que vous réexaminiez régulièrement les corrélations entre les unités de compte qui composent votre portefeuille.

Lorsque vous constaterez des modifications sensibles des corrélations entre classes d’actifs, vous devrez procéder à une nouvelle allocation stratégique.

Suivre son portefeuille pour l’ajuster aux fluctuations des marchés financiers

Dans les périodes de crise, il est fréquent que toutes les classes d’actifs évoluent dans le même sens (à la baisse). Dans cette situation, vous aurez alors tout intérêt à vous tourner vers le fonds en euros, en attendant que la situation s’apaise. Même si votre allocation cible ne laisse que peu de place au fonds en euros, vous aurez tout intérêt à vous écarter de cette allocation cible lors des épisodes baissiers qui secouent régulièrement les marchés financiers. Vous limiterez ainsi vos pertes.

En revanche dans les périodes de hausse, collez à votre allocation cible et ne cherchez pas à profiter au maximum de la tendance haussière en prenant des risques dont les conséquences négatives vous seraient insupportables. Les périodes de hausse et de baisse ne peuvent être précisément identifiées et il existe toujours un délai de réaction plus ou moins long. Si vous avez pris trop de risques et que vous ne régissez pas suffisamment rapidement au retournement des marchés, vous le regretterez amèrement.

Suivre son portefeuille de manière régulière est donc impératif si vous voulez qu’il reste cohérent avec votre tolérance au risque et qu’il vous délivre un rendement significativement supérieur à celui des placements sans risque.

***

Vous disposez maintenant des bases pour construire et gérer un portefeuille boursier. Il vous appartient maintenant de les mettre en œuvre.

La création et le suivi d’un portefeuille boursier exigent du temps et des efforts. En contrepartie, vous éviterez les risques inutiles et les mauvaises surprises. À terme, ces efforts paieront puisqu’ils devraient se traduire par un rendement supérieur à celui des placements sans risque.

Si la création et le suivi d’un portefeuille vous semblent trop compliqués, n’oubliez pas que vous pouvez faire appel à un professionnel.

Cliquez ici pour recevoir la version Pdf de ce guide par e-mail