- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Comment (bien) placer son argent ?

Dans quoi investiriez-vous si vous aviez de l’argent ? Voilà une question à laquelle il est très facile de répondre… Jusqu’au jour où vous avez effectivement de l’argent.

Investir son argent, un problème capital

Vous économisez de l’argent tous les mois mais cela ne vous rapporte rien. Or le temps passe et à ce rythme, vous n’irez pas bien loin…

Vous souhaitez donc placer cet argent pour qu’il vous rapporte. C’en est fini des placements sans risque qui ne rapportent rien, vous avez décidé de vous constituer un capital (pour préparer votre retraite notamment).

Le problème, c’est que vous ne savez pas comment faire. Vous ne savez pas dans quoi investir. S’il est facile de mettre de côté sans prendre de risque, il est beaucoup plus compliqué d’investir son argent.

Pourquoi ?

Parce qu’investir, c’est chercher du rendement pour faire fructifier son argent. Or pour obtenir du rendement, il faut accepter de prendre des risques.

Et ça, c’est compliqué. Comment choisir le bon placement ? Comment être sûr de ne pas se tromper ?

La première étape sera bien évidemment de n’investir que les sommes que vous êtes prêt à immobiliser sur une longue durée. Avant d’investir, vous devrez avoir constitué une épargne de précaution voire une épargne projet.

Pourquoi est-il si compliqué de placer son argent ?

Vous ne savez pas où placer votre argent parce que personne ne vous a expliqué comment faire. Vous avez appris à travailler et à mettre de l’argent de côté, à économiser sans risque. Vous n’avez pas appris à faire travailler votre argent, à prendre des risques pour en retirer du rendement. Vous n’êtes pas prêt.

Vous n’êtes pas prêt et vous ne savez pas vers qui vous tourner. Il y a bien votre banquier, mais vous n’êtes pas sûr qu’il agisse dans vos intérêts. Et hormis votre banquier, vous ne connaissez pas grand monde (si vous avez besoin de conseils pour choisir un bon conseiller, n’hésitez pas à consulter cet article).

Alors, qu’allez-vous faire ?

Posez-vous les bonnes questions pour obtenir les bonnes réponses

La bonne question, ce n’est pas de savoir dans quel(s) produit(s) vous allez investir pour gagner le plus d’argent possible.

La vraie question, c’est : Comment investir sans craindre que vos placements ne perdent trop de valeur ?

Le vrai sujet, c’est le risque et non le rendement

Le rendement et le risque sont liés et c’est pourquoi vous entendrez souvent parler de « couple rendement risque« . Si vous recherchez le rendement le plus élevé, vous aurez aussi le risque le plus élevé. Et si vous ne pouvez pas tolérer ce risque, vous solderez vos investissements lorsque les pertes que vous subirez seront trop importantes, avant le terme que vous vous étiez fixé. Vous perdrez de l’argent et vous en conclurez qu’investir, ce n’est pas pour vous parce que c’est trop risqué.

Précision importante, le rendement et le risque sont généralement liés mais il est possible qu’il y ait du risque sans rendement. Le risque est une condition nécessaire mais pas suffisante. Ce n’est pas parce que vous prenez des risques que vous aurez du rendement mais vous devrez prendre des risques pour obtenir du rendement.

A contrario et malgré tout ce qui pourra vous être promis, il n’y a pas de placement rentable sans prise de risque. Si vous ne voyez pas le risque, ce n’est pas parce qu’il n’existe pas. C’est parce que vous ne regardez pas au bon endroit.

Par contre, si vous vous assurez que vos investissements ne perdront pas plus que ce que vous pouvez tolérer, si vous en calibrez correctement le risque, alors vous les conservez et gagnerez de l’argent au terme de votre placement.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Alors, comment investir sans craindre de perdre trop d’argent ?

- Vous devez tout d’abord évaluer le niveau de risque que vous ne devez pas dépasser.

- Ensuite, vous déterminerez le rendement compatible avec ce niveau de risque.

- Enfin, vous combinerez vos différents investissements pour obtenir ce couple rendement/risque de référence.

Ce n’est que de cette manière que vous placerez correctement votre argent.

Le niveau de risque à ne pas dépasser

Pourquoi prendre des risques avec ses placements (investir dans des placements qui peuvent perdre plus ou moins de leur valeur) ? Parce que le rendement et le risque sont positivement liés. Plus vous prendrez de risque, plus vous pouvez espérer un rendement élevé.

Mais votre prise de risque ne doit pas dépasser un certain seuil défini par :

- votre horizon de placement : plus votre horizon de placement sera long, plus vous pourrez prendre des risques.

- votre profil de risque qui évalue votre capacité et votre volonté à prendre des risques.

- vos objectifs de placement : vous ne prendrez pas les mêmes risques selon que vous souhaitez absolument protéger la valeur de votre capital ou que vous voulez le faire fructifier en acceptant la possibilité d’une perte à terme.

Lorsque vous avez évalué votre niveau de risque à ne pas dépasser (la volatilité maximale de votre portefeuille boursier par exemple), vous en déduisez le rendement que vous pouvez espérer.

Il est important de partir du risque pour déterminer le rendement et non l’inverse.

Si vous cherchez le rendement maximum sans tenir compte des risques (comme le font la plupart des investisseurs qui débutent), vous prendrez très certainement des positions trop risquées pour vous.

Cela ne vous dérangera pas tant que vos placements progresseront, car vous engagerez des plus-values substantielles et supérieures à vos attentes. Par contre, lorsqu’ils baisseront, la chute sera rude. Et là, vous serez surpris.

Vous serez surpris par l’ampleur des pertes et cela vous sera insupportable. Et la seule solution que vous trouverez sera de tout vendre et de prendre vos pertes… Au pire moment.

C’est pour éviter des pertes insupportables que vous devez veiller à ce que vos placements ne dépassent pas un certain niveau de risque.

Le rendement compatible avec votre tolérance aux pertes

Lorsque vous avez déterminé la volatilité à ne pas dépasser, vous pouvez en déduire le rendement que vous pouvez atteindre.

Pour un même niveau de volatilité, différents niveaux de rendement sont possibles. Ainsi, vous pouvez avoir une volatilité élevée et un rendement très faible si vous faites n’importe quoi. Bien évidemment, vous vous efforcerez d’obtenir le rendement le plus élevé possible parmi tous ces rendements.

Comment ? Grâce à la diversification, qui permet de réduire le risque à rendement donné.

L’allocation de vos actifs

Lorsque vous disposerez de votre couple rendement risque cible, vous combinerez vos différents investissements de manière à ce qu’ils s’approchent de ce couple de référence. Vous pourrez donc tout à fait investir dans des actifs risqués de types placements en actions ou cryptomonnaies, même si vous êtes prudent. Il faudra juste (c’est impératif !) que leur part dans vos investissements reste compatible avec vos objectifs de rendement et de risque.

Si vous suivez cette méthode, vous saurez où vous allez et pourquoi. Vous ne craindrez pas de devoir tout vendre parce que les pertes que vous subissez sont insupportables et il y a de grandes chances que vous atteigniez votre objectif.

Illustration : investissement de 100 000 euros dans un contrat d’assurance vie

Imaginons que vous disposiez d’un capital de 100 000 euros à placer.

Vous disposez déjà d’une épargne de précaution et vous souhaitez préparer votre retraite prévue dans 10 ans. Elle sera peut-être repoussée mais dans ce cas, votre capital grossira en conséquence. À quelque chose malheur est bon ;-).

Vous ne devriez donc pas avoir besoin de ces 100 000 euros avant 10 ans. Qu’en faire ?

Comme vous estimez que 10 ans est une durée trop courte pour investir dans l’immobilier locatif et que vous n’avez pas besoin pour l’instant de revenus complémentaires, vous décidez d’ouvrir un (bon) contrat d’assurance vie au sein duquel vous pourrez capitaliser vos plus-values sans taxation.

- Vous savez que votre horizon temporel est d’au moins 10 ans.

- Vous avez évalué votre profil d’investisseur, vous êtes plutôt prudent. Vous savez aussi qu’au-delà de 20 % de pertes, vous ne vous contrôlerez plus.

- Votre objectif est simple : faire fructifier ce capital.

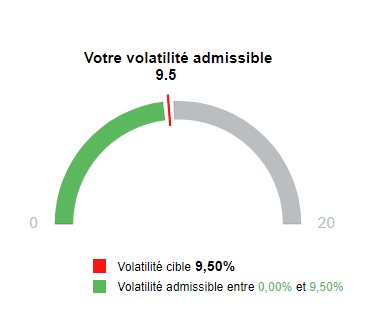

À partir de ces éléments, vous en déduisez (grâce aux outils dont vous disposez) que la volatilité de votre contrat ne devra pas dépasser 9,5 %.

Vous vous construisez donc un portefeuille mixant unités de compte et fonds en euros dont la volatilité attendue ne dépassera pas 7 %. Pourquoi pas 9,5 % ? Parce que vous savez que vous serez très inquiet si votre portefeuille perd plus de -20 %. Vous calibrez donc votre portefeuille pour éviter autant que faire se peut d’atteindre un tel niveau de pertes. Cela correspond peu ou prou à une volatilité de 7 % (plus d’informations sur le lien empirique entre volatilité et perte maximale)

Vous y perdez un peu en rendement mais c’est le prix de votre sécurité. Vous vous fixez donc un objectif de 7 % de risque et de 4,7 % de rendement.

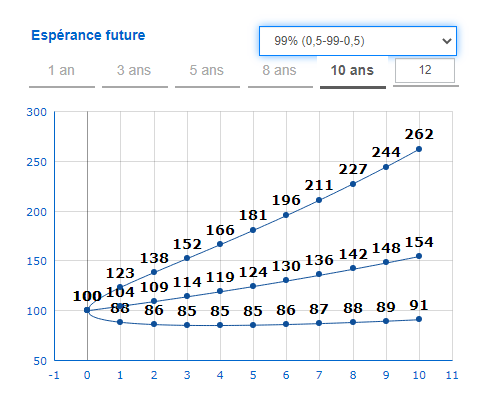

Comme vous êtes plutôt calé en calcul, vous avez estimé que sur 10 ans, votre capital devrait avoir progressé d’environ 50 %. Mais comme vous savez que ce n’est qu’une moyenne vous avez aussi estimé que si tout se passe pour le mieux, vous pourriez multiplier votre capital par 2,5.Par contre, dans la situation la moins favorable, vous pourriez perdre jusqu’à -10 %.

Comme cet intervalle est large, vous décidez de suivre régulièrement votre portefeuille pour éviter toute fluctuation excessive et tendre vers cet objectif de progression de +50 % d’ici 10 ans.

Et maintenant ?

Vous l’aurez compris, bien placer son argent nécessite de mobiliser des compétences et des outils spécifiques que vous ne possédez pas forcément.

Vous pouvez néanmoins les acquérir relativement rapidement si vous êtes motivé. Vous ne deviendrez pas un professionnel mais vous éviterez les erreurs les plus fréquentes et vous devriez obtenir sur le long terme des résultats proches de vos objectifs.

Si vous n’avez pas de temps, vous pouvez faire appel à un professionnel.