- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Faut-il mettre un « ETF Or » dans son portefeuille ?

L’or est un actif qui ne laisse pas indifférent. Valeur refuge ou « relique barbare », est-il intéressant d’en inclure dans son portefeuille sous forme d’or papier ?

Assimilé à la richesse et au pouvoir dans notre imaginaire, l’or est aussi considéré comme une valeur refuge et une protection contre l'(hyper)inflation. Certains n’hésitent pas à prôner un retour à l’étalon or pour mettre fin aux désordres monétaires et nombreux sont ceux qui souhaiterait que Bitcoin devienne un or numérique.

Cependant, nombreux sont ceux qui considèrent qu’investir dans l’or est économiquement idiot car cet actif ne crée pas de richesse. Ce ne serait finalement qu’une « relique barbare » selon les termes de J. M. Keynes utilisés justement pour s’opposer au retour de l’étalon-or, un vestige de l’ancien temps.

Qui a raison ? Faut-il investir dans l’or ?

Tout dépend de vos motivations.

Investir dans l’or : or physique et or papier (« ETF Or »)

Il est possible d’investir dans l’or de deux façons : en investissant dans l’or physique ou dans l’or papier.

- L’or physique correspond à l’or réel, tangible et concret. Il se décline en une large variété de formes et de poids (lingots, pièces, bijoux, etc.).

- L’or papier est un produit financier (de type ETF/ETC ou certificat) reproduisant les performances de l’or physique. Techniquement, l’or papier suit le cours de l’or physique. Il est généralement appelé « ETF Or », même si ce n’est pas vraiment un ETF mais en réalité un ETC (ou un certificat).

Qu’est-ce qu’un ETC ?

Les ETC (Exchange Traded Commodities) ont pour objectif de répliquer la variation des cours des matières premières et non pas le cours de sociétés spécialisées dans le secteur des matières premières. Les ETC permettent aux investisseurs l’obtention de cette exposition sans pour autant avoir à gérer des positions sur les marchés à terme ou prendre livraison physique des sous-jacents (source : funds360).

Comment choisir entre or physique et or papier ?

Investir dans l’or physique répond à une logique de protection, de recherche d’une valeur refuge en cas de crise. L’or physique répond à une logique de protection. Il s’agit de protéger la valeur de son capital en investissant dans l’actif ultime reconnu et accepté de tous en cas d’effondrement.

PUBLICITÉ

Si vous voulez acheter de l’or, vous pouvez vous tourner Godot et Fils, expert français du négoce des métaux précieux (pièces et lingots en or et en argent) depuis 1933. En cliquant sur la bannière ci-dessous, vous serez redirigé vers le site achat-or-et-argent.fr (lien affilié). Cette bannière est un lien affilié qui déclenche le paiement d’une commission pour le responsable de ce site ;-) si vous investissez avec Godot et Fils.

L’or papier (ou ETF Or) vise à utiliser l’or pour ses performances, sans chercher à en détenir. Dans ce cas, l’or est utilisé comme un actif financier, une classe d’actif qui permet de diversifier son portefeuille de titres. L’or papier s’inscrit dans une logique de performance : grâce à sa faible corrélation avec les autres classes d’actifs et à son rendement positif sur longue période, il doit permettre d’améliorer le couple rendement/risque du portefeuille.

Pourquoi investir dans l’or papier ?

L’investissement dans l’or physique sert à protéger sa fortune, voire dans certains cas à l’exhiber. L’intérêt d’investir dans l’or papier est moins évident.

Quel est l’intérêt d’investir dans l’or sans en posséder ?

Quel intérêt d’investir dans un actif qui suit les cours de l’or mais qui pourrait disparaître en cas d’effondrement du système financier (l’or papier est un produit financier) ?

L’or papier, un véritable actif de diversification

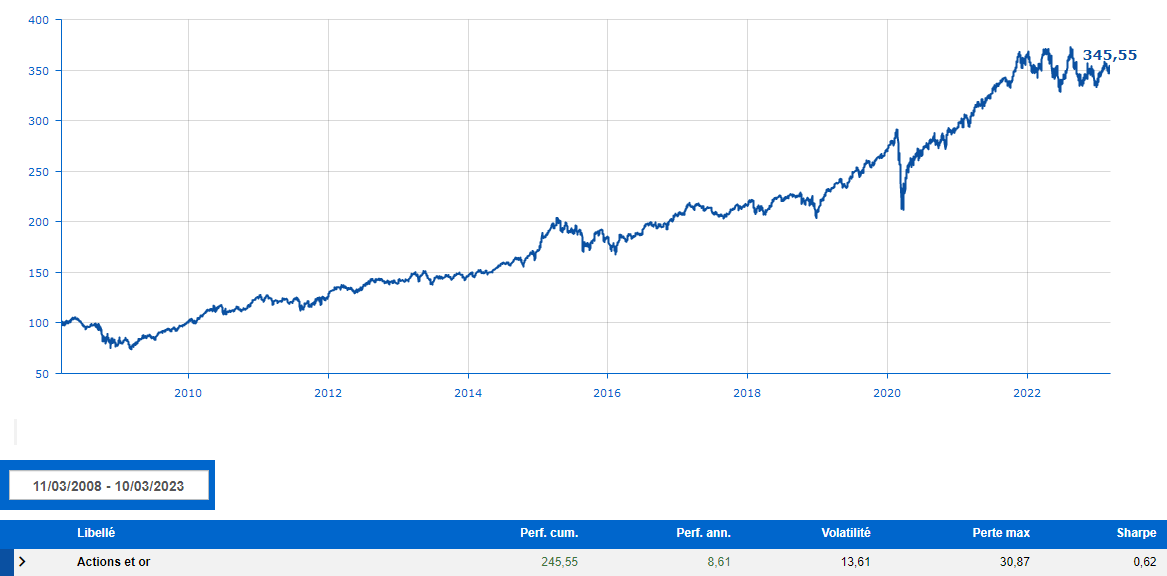

L’or affiche un rendement annualisé de l’ordre de 7 % sur les 15 dernières années, pour une volatilité proche de 17 %. Ce sont des performances qui situent l’or entre les actions (l’or est moins risqué que les actions mais moins rentable) et les obligations (l’or rapporte plus que les obligations mais est aussi plus risqué).

La présence d’or en portefeuilles est souvent justifiée par la protection qu’il offrirait contre l’inflation. Or il semblerait que cette protection ne soit que partielle. elle serait surtout avérée en cas d’hyper inflation.

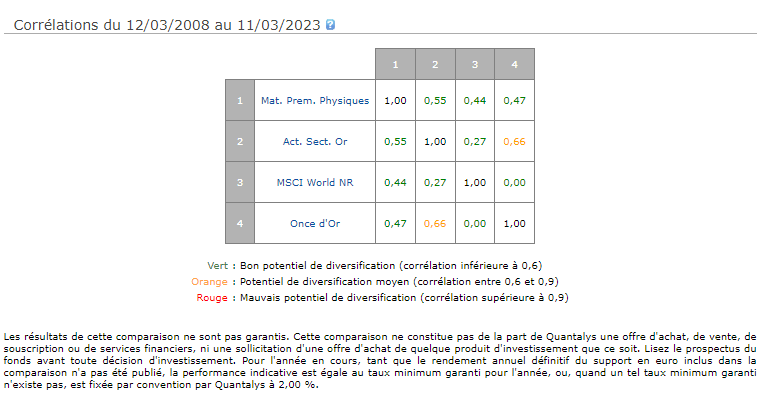

Quelle que soit la justification économique de cette détention, force est de constater que l’or présente une faible corrélation avec les actions comme avec les obligations. Sur les 15 dernières années, la corrélation est nulle avec les actions, très faible avec les obligations.

Par conséquent, l’or est un véritable actif de diversification. Son intégration dans un portefeuille permettra d’améliorer le couple rendement risque de ce portefeuille.

Ainsi par exemple, un portefeuille composé de 75 % d’actions et de 25 % d’or affichera un rendement moyen correspondant à la moyenne pondérée du rendement des actions et de l’or (75 % x 9 % + 25 % x 7 % = 8,6 %), la volatilité sera bien inférieure à la moyenne pondérée des deux classes d’actifs puisqu’elle sera inférieure à 14 %.

L’or est donc un véritable actif de diversification qui a toute sa place à côté des autres classes d’actifs.

Quel pourcentage d’or dans un portefeuille ?

Dans la mesure où l’or est considéré comme un actif comme les autres au sein d’un portefeuille, aucune limite ne semble devoir être fixée a priori.

La seule contrainte, c’est que le portefeuille que vous construirez soit cohérent avec votre profil de risque, vos objectifs, et votre horizon temporel.

Ainsi, il existe des portefeuilles comme le Portefeuille permanent ou le Golden Butterfly qui incluent une part significative d’or (25 % pour le Portefeuille permanent, 20 % pour le Golden Butterfly) et qui affichent des performances tout à fait satisfaisantes pour un risque contenu.

De même, il existe de nombreux portefeuilles performants dont l’or est absent.

L’or n’est pas indispensable au sein d’un portefeuille mais vous ne devez pas l’écarter de vos réflexions pour autant. Il peut être utile pour stabiliser la poche risquée de votre portefeuille, tout en délivrant un rendement tout à fait correct.

Comment intégrer de l’or dans son portefeuille ?

Vous pouvez investir dans l’or via des ETC (Exchange-Traded Commodities, l’équivalent des ETF pour les matières premières) au sein d’un compte titres.

Par contre, si vous voulez investir dans l’or via un contrat d’assurance vie, vous devrez plutôt vous tourner vers un certificat. Sachez néanmoins que le choix sera plutôt limité et que les contrats d’assurance vie qui proposent de l’or sont très peu nombreux.

Quelle différence entre un ETC et un certificat ?

Alors que les ETC sont théoriquement adossés à de l’or physique, les certificats se contentent de reproduire le parcours de l’once en dollars ou en euros. Aucun actif tangible ne garantit la valeur du certificat.

Les alternatives : actions de mines d’or et ETF matières premières

Si votre portefeuille est logé au sein d’un contrat d’assurance vie qui ne propose ni certificat ni ETC or, deux alternatives sont envisageables :

- Investir dans des fonds sectoriels Or

- Investir dans un ETF répliquant un indice des matières premières ou dans un OPC dédié aux matières premières.

Les fonds sectoriels Or sont constitués pour la plupart de sociétés dont l’activité principale est l’exploitation des mines d’or. Si ces fonds sont effectivement corrélés avec l’or et peu liés aux actions, leur rendement est moindre que l’or et leur volatilité particulièrement élevée. Ces fonds permettront de diversifier votre portefeuille mais n’auront pas l’effet « stabilisateur » que l’or peut avoir sur les actions.

L’investissement dans les matières premières> est aussi une alternative à l’or lorsqu’il s’agit de diversifier son portefeuille et d’investir dans des actifs décorrélés des marchés financiers. C’est par exemple l’approche retenue dans le cadre du Défi 6 %. La nouvelle allocation intègre 15 % d’un indice de matières premières.

Les matières premières sont moins volatiles que les fonds sectoriels Or et peu corrélées aux actions. Il s’agit bien d’une classe d’actifs qui permettra de diversifier et d’atténuer les fluctuations des actions au sein d’un portefeuille. Par contre, elles sont peu rentables et surtout, peu corrélées à l’or. Les matières premières ne sauraient donc remplacer l’or.

Finalement, est-ce que l’or est un bon placement ?

L’or (papier) est bon actif de diversification qui a toute sa place au sein d’un portefeuille. Il offre un couple rendement/risque intéressant et une forte décorrélation avec les marchés actions.

Cependant, si vous voulez mettre de l’or dans votre portefeuille, il vous faudra privilégier une enveloppe de type compte titres. Les ETC or sont absents des contrats d’assurance vie et les certificats y sont rares.

Évitez par ailleurs de remplacer l’or par des actions de sociétés aurifères (corrélées avec l’or mais bien plus volatiles) ou des indices de matières premières (peu corrélés à l’or).

Articles similaires

Investir son argent : comprendre et bâtir une stratégie efficace

Pourquoi et comment construire et gérer un portefeuille de titres ?

Assurance vie : quelles unités de compte pour un profil prudent ?

Faut-il préférer le Livret A ou l’assurance vie ? Arrêtez de vous poser cette question