- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Gestion active vs. gestion passive : un faux débat ?

Faut-il opter pour une gestion active ou privilégier une approche indicielle et passive ? Est-il vraiment possible de « battre le marché » sur le long terme ? Et si tout cela n’était finalement qu’un débat de second ordre ?

Sommaire

- Gestion active et gestion passive

- La gestion active n’est pas morte. Ces fonds le prouvent

- Gestion active ou gestion passive ? Un faux débat

Gestion active et gestion passive

Lorsqu’il s’agit d’investir en Bourse, deux écoles s’affrontent : d’un côté, les tenants de la gestion active et de l’autre, les apôtres de la gestion passive. Ce qui les différencie ? La croyance ou non dans l’efficience des marchés.

L’hypothèse d’efficience des marchés a été développée par Eugene Fama entre les années 1950 et 1960. Un marché est efficient si les prix intègrent à tout moment toute l’information disponible. L’anticipation des prix est optimale. En conséquence, il n’est pas possible de « battre le marché ».

-

- La gestion active a pour objectif de battre un indice de référence. Elle suppose que le marché est inefficient. Une partie de l’information disponible n’est pas incorporée dans le prix des actifs et il est possible d’en profiter pour générer de la performance. La gestion active est une gestion de convictions.

- La gestion passive, en revanche, a pour objectif de répliquer fidèlement les performances d’un indice de référence. Elle croit en l’efficience des marchés.

S’il n’est pas possible de battre le marché, les ETF semblent donc effectivement la meilleure solution, d’autant plus qu’ils sont moins coûteux que les fonds à gestion active. Ils n’ont pas besoin de payer des gérants et des équipes de recherche pour identifier des opportunités d’investissement qui par définition, n’existent pas.

Si vous n’en êtes pas persuadé de l’efficience des marchés, je vous invite à regarder cette vidéo. Édouard Petit (Épargnant 3.0) vous y explique pourquoi vous devez privilégier les ETF

Les grands principes d’Épargnant 3.0 : pourquoi investir en ETF ?

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Les marchés financiers sont-ils efficients ? Partiellement.

L’efficience universelle et théorique est trop fragile pour être validée mais de nombreux travaux confirment l’absence de profits anormaux et systématiques sur les marchés les plus développés et informés. Les marchés sont donc partiellement efficients. Cette efficience est néanmoins insuffisante pour éviter des biais comportementaux ou des bulles spéculatives.

Il en résulte qu’aucun gérant ne possède de martingale lui permettant de battre systématiquement le marché mais qu’il existe des anomalies de marché dont il est possible de tirer profit. Même si toute l’information est disponible, elle n’est pas forcément correctement traitée et analysée par les différents acteurs.

C’est ce que souligne Christophe Barraud (2010, « De l’efficience des marchés financiers à la finance comportementale ») :

« Les investisseurs ne font pas tout le temps des choix rationnels et [que] ces choix peuvent directement impacter la structure des cours boursiers et créer des anomalies de marché. Les investisseurs présentent de nombreuses faiblesses et sont souvent victimes de biais cognitifs individuels ou collectifs liés aussi bien à leur mémoire, leur compréhension, ou encore leurs habitudes mentales, dites heuristiques, qui se traduisent dans la plupart des cas par des phénomènes de sur ou sous-réaction, de suractivité ou encore de volatilité exagérée. »

Qu’est-ce qu’une martingale ?

Une martingale est une technique dont le but (bien souvent illusoire) est de s’assurer des gains aux jeux de hasard tout en respectant les règles de jeu.

Le terme est accompagné d’une aura de mystère qui voudrait que certains joueurs connaissent des techniques secrètes pour tricher avec le hasard et, par exemple, battre la banque dans les casinos. Pour ce faire, une martingale est censée permettre de s’assurer de réaliser des gains sur le long terme, alors que la plupart de ces jeux sont conçus pour que ce ne soit pas le cas.

Source : Wikipedia

La gestion active n’est pas morte. Ces fonds le prouvent

Il est quasiment impossible qu’un même gérant batte systématiquement le marché.

Soit.

Mais cela ne signifie pas qu’il ne soit pas possible de battre le marché sur le long terme. Il n’est en effet pas nécessaire de battre l’indice de référence chaque année pour affiche une performance supérieure en fin de période. Il suffit que les écarts de performance positifs excèdent les écarts négatifs.

À titre d’illustration, plusieurs fonds qui battent leur indice de référence sur une durée de 8 ans (soit les années 2013 à 2020) ont été sélectionnés. Ces fonds n’ont rien d’exceptionnel et sont accessibles via des contrats d’assurance vie grand public. Comme il s’agit de comparer la gestion active et la gestion passive, un ETF est utilisé à la place de l’indice de référence (sauf pour l’Eonia où les trackers correspondants sont très peu présents dans les contrats d’assurance vie).

Par ailleurs, comme il s’agit d’un exercice illustratif et non d’une recommandation d’investissement, les noms des fonds (ETF et fonds à gestion active) ne seront pas mentionnés.

CAC 40

Le CAC 40 est le principal indice boursier de la Bourse de Paris. L’indice retenu est le CAC 40 dividendes réinvestis. Il est composé des 40 mêmes sociétés que le CAC 40, mais s’en distingue par son mode de calcul. Alors que le premier mesure uniquement l’évolution du cours de Bourse des sociétés qui le composent, le CAC 40 GR prend en compte le montant des dividendes versés, réinvestis en actions de ces mêmes sociétés. Cet indice est plus adapté à la mesure de la performance à long terme d’un investissement dans les 40 sociétés composant ces indices.

Alors que l’ETF affiche une performance annuelle moyenne de 8,70 % sur la période 2013-2020 (soit +94 %), le fonds à gestion active atteint 9,3 % (+104 %).

S&P 500

Le S&P 500 est un indice boursier basé sur 500 grandes sociétés cotées sur les bourses aux États-Unis (NYSE ou NASDAQ). Il est possédé et géré par Standard & Poor’s, l’une des trois principales sociétés de notation financière. Il couvre environ 80 % du marché boursier américain par sa capitalisation. L’indice S&P 500 a détrôné le Dow Jones Industrial Average comme indice le plus représentatif du marché boursier américain.

Alors que l’ETF affiche une performance annuelle moyenne de 15,85 % sur la période 2013-2020 (soit +225 %), le fonds à gestion active atteint 18,72 % (+295 %).

MSCI World

Le MSCI World Index est un indice boursier géré par MSCI mesurant la performance des marchés boursiers de pays économiquement développés.

Alors que l’ETF affiche une performance annuelle moyenne de 12,17 % sur la période 2013-2020 (soit +151 %), le fonds à gestion active atteint 15,85 % (+224 %).

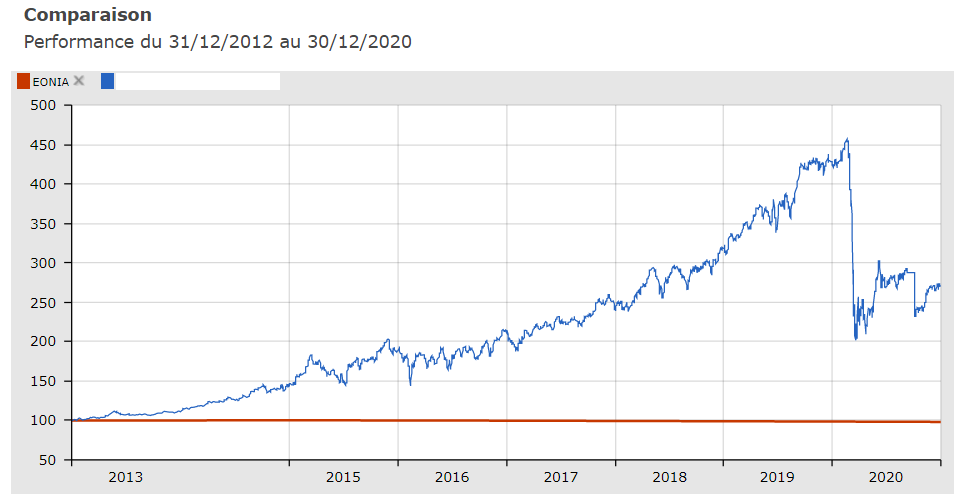

Eonia

L’Eonia (Euro Overnight Index Average) est la référence du prix de l’argent au jour le jour sur le marché interbancaire de la zone euro.

Alors que l’Eonia affiche une performance annuelle moyenne de -0,23 % sur la période 2013-2020 (soit -1,82 %), le fonds à gestion active atteint 13,26 % (+171 %).

Ces différents exemples montrent que sur un marché donné, choisir un ETF ne garantit pas les meilleures performances, que ce soit à court ou à long terme.

Gestion active ou gestion passive ? Un faux débat

Il n’est pas possible d’affirmer que la gestion passive est supérieure à la gestion active, ni l’inverse.

- Quelle que soit la période considérée, il y a toujours un fonds actif qui bat l’ETF de référence.

- Choisir un ETF représente néanmoins une sécurité. C’est la garantie de ne pas faire moins bien que le marché (et en plus à moindre coût).

Mais faut-il vraiment choisir entre ces deux types de gestion, qui plus est en comparant leurs performances uniquement en termes de rendement ? Non.

-

- Non, car il existe des fonds pour lesquels la comparaison avec leur indice de référence n’est pas pertinente. Le graphique ci-dessus pour l’Eonia en est un exemple caricatural mais il est aussi valable pour d’autres fonds. Pire, il y a des classes d’actifs pour lesquelles il n’y a pas d’indice de référence (les fonds flexibles, voire les obligations convertibles). Investir uniquement dans des ETF impliquerait alors de ne pas investir dans ces classes d’actifs.

- Non, parce que les indices se multiplient, qu’ils sont parfois complexes et obscurs, et que cela fragilise les comparaisons. Que penser d’un fonds qui bat le Dow Jones mais pas le S&P 500 ni le MSCI USA ? Et les ETS Smart Beta, qui cherchent à surperformer leur indice originel ? Comme le souligne l’AMF,

« L’apparente simplicité d’accès aux ETF ne doit pas vous leurrer. Pour un seul marché, la diversité des indices peut être importante. Certains ETF sont des produits complexes. Leur dénomination, parfois peu claire, peut conduire à de mauvais choix. »

-

- Non, parce qu’un fonds ou un ETF ne saurait s’apprécier uniquement en fonction du rendement financier qu’il délivre. Il existe bien d’autres éléments pour juger de la qualité d’un fonds, et notamment son niveau de risque. Le graphique précédent qui compare un fonds actif et l’Eonia en témoigne. Le rendement du fonds actif est bien supérieur à l’Eonia mais la volatilité est incomparablement plus élevée. Elle doit ausis être prise en compte dans les comparaisons.

- Non enfin, parce que le plus important n’est ni le fonds choisi ni son mode de gestion mais la structure du portefeuille de titres. C’est le point sur lequel se rejoignent les partisans des deux bords.

Le plus important, c’est de combiner les classes d’actifs pour construire un portefeuille dont le couple rendement-risque est cohérent avec le profil de risque de l’investisseur, son horizon temporel, et ses objectifs. Que ces classes d’actifs soient représentées par des ETF ou des fonds à gestion active est un problème de second ordre. La structure du portefeuille prime les fonds utilisés. La stratégie prévaut sur la tactique.

La distinction entre gestion active et gestion passive est largement artificielle et n’est utilisée que pour promouvoir les ETF. Les ETF ne sont pas de mauvais produits mais ils ne font pas de miracle. Ils doivent être bien utilisés, dans le cadre d’une allocation cohérente avec les caractéristiques de l’investisseur.

Par ailleurs, n’oubliez pas que si les ETF répliquent des indices, ce sont des fonds. Comme les fonds à gestion active, ils comportent différents risques. La gestion passive n’est pas moins risquée que la gestion active.

La gestion active contre-attaque : Les 5 péchés capitaux des ETF

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Les risques des ETF

Le principal risque d’un placement en ETF porte sur la variation de l’indice du marché suivi : si l’indice baisse, votre portefeuille baisse dans les mêmes proportions, voire plus fortement si vous avez choisi des ETF à effet de levier. Vous pouvez donc perdre tout ou partie du capital investi.

Pour les ETF cotés en devise étrangère, le risque de change est à prendre en compte : la variation de la devise s’ajoute à celle de l’indice lui-même.

Un autre risque est que l’évolution de l’ETF s’écarte de celle de son indice (ce qu’on appelle le tracking error), la réplication d’un indice n’étant pas toujours aisée, surtout pour des indices avec un grand nombre de valeurs.

Attention également aux ETF les plus « exotiques », qui peuvent être peu liquides. Un ETF peu connu a peu d’acheteurs et de vendeurs, et peut aussi avoir des difficultés à suivre l’évolution de marchés « étroits ».

Source : AMF