- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Lazy Investing : La paresse est-elle rentable ?

Faut-il vraiment consacrer du temps à ses placements financiers pour qu’ils soient rentables ? Non, et c’est tant mieux.

Sommaire

- Qu’est-ce que le Lazy Investing ?

- Lazy Investing et gestion passive

- Comment déployer une stratégie de Lazy Investing ?

- Quel portefeuille de référence ?

- Lazy Investing : la bonne stratégie ?

Le Lazy Investing (ou « investissement paresseux ») est une stratégie simple : il s’agit de faire fructifier son capital en y passant le moins de temps possible.

Avant de poursuivre, il est important de préciser que « faire fructifier son capital en y passant le moins de temps possible » ne signifie pas « devenir riche sans effort ». À moins d’hériter ou d’un immense coup de chance, vous ne deviendrez jamais riche sans effort.

Qu’est-ce que le Lazy Investing ?

Il est difficile de trouver une définition claire et précise du Lazy Investing.

- Certains considèrent que l’investissement paresseux se limite à investir régulièrement (chaque mois ou chaque trimestre) un montant fixe dans les mêmes titres, quel que soit leur cours. Dans ce cas, l’investissement paresseux se résume à cette une approche de type « investissement programmé » ou DCA (ou investissement programmé).

- D’autres l’assimilent à l’investissement dans les ETF (aussi appelés fonds indiciels ou trackers).

- D’autres enfin additionnent ces deux caractéristiques et en ajoutent d’autres relatives aux frais, à la fiscalité, etc. C’est l’approche retenue par Edouard Petit dans son best seller Epargnant 3.0 (lien affilié) qui propose de « Développer son patrimoine grâce à la gestion passive en n’y passant qu’une minute par mois »

Les ETF sont des fonds qui répliquent un indice de référence, quel qu’il soit. Il existe ainsi des ETF pour des indices de marchés actions (CAC40, S&P500, Nasdaq, Dow Jones, etc.) mais aussi pour les marchés obligataires (et notamment les emprunts d’État).

Investir dans des ETF reviendrait à être un investisseur paresseux puisque le but n’est alors plus de chercher à battre le marché mais de se contenter de le répliquer.

Quoi qu’il en soit, l’objectif est toujours le même : faire fructifier son capital sans passer son temps à ajuster son portefeuille et à essayer de profiter des opportunités de marché.

Il s’agit d’adopter une démarche passive (ne rien faire ou presque) en opposition à une démarche active et volontariste, plus spéculative.

Le Lazy Investing, c’est faire fructifier son capital en y passant le moins de temps possible.

Il existe deux justifications à cette approche paresseuse :

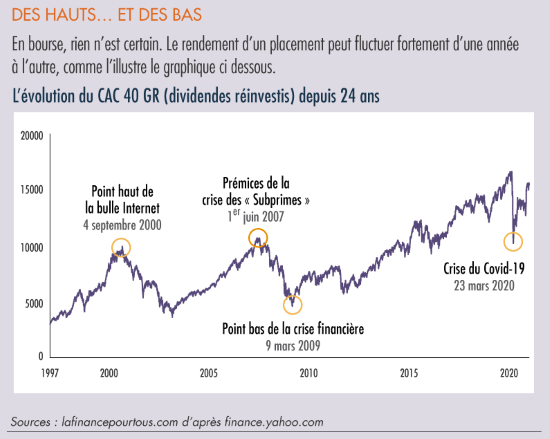

- Les marchés financiers suivent une tendance positive : Même s’il existe des fluctuations qui peuvent être importantes (et que les achats et ventes répétés des investisseurs actifs cherchent à exploiter), les indices boursiers progressent à long terme. Par conséquent, il suffit de disposer d’un temps suffisant pour que la tendance de long terme prenne le pas sur les fluctuations conjoncturelles et qu’un investissement sur les marchés financiers soit profitable.

- Les décisions d’investissement sont soumises à des biais comportementaux, d’autant plus forts que les investisseurs sont novices. Donc, plus les décisions sont fréquentes, plus le risque d’erreur est fort. Pour limiter le risque d’erreur, mieux vaut ne rien faire et laisser son portefeuille progresser au rythme des marchés.

Le Lazy Investing consiste donc à capter la tendance de long terme des marchés sans se préoccuper des fluctuations conjoncturelles.

Lazy Investing et gestion passive

Comme nous l’avons vu, le Lazy Investing consiste à faire fructifier son capital sans rien faire.

La gestion passive est quant à elle une méthode de gestion qui ne cherche pas à battre un indice de référence mais à le répliquer. Elle est justifiée par cette hypothèse que les marchés financiers sont efficients et que par conséquent, la gestion active ne bénéficie d’aucune opportunité de battre le marché (l’indice de référence).

Dès lors qu’il n’est pas possible de battre le marché, la meilleure solution consiste à répliquer le marché.

Lazy Investing et ETF sont souvent présentés comme indissociables. À tort.

OUI, les principaux portefeuilles adaptés à une approche de type « Lazy Investing » (les « Lazy Portfolios ») sont construits à partir d’ETF.

MAIS il est possible d’adopter une approche paresseuse à partir de fonds à gestion active. Heureusement d’ailleurs, car l’immense majorité des contrats d’assurance vie ne propose aucun ETF dans ses unités de compte. À l’inverse, il est aussi possible de spéculer avec des ETF à effet de levier en multipliant les ordres d’achat et de vente. Pas très Lazy…

Il ne faut pas confondre gestion passive et Lazy Investing. il n’est d’ailleurs par certain que les gérants d’ETF (les ETF sont en effet des fonds d’investissement émis par des sociétés de gestion) apprécient d’être qualifiés ainsi.

Cela étant dit, les ETF sont quand même des supports particulièrement adaptés au Lazy Investing :

- Ils sont faciles à comprendre et faciles à trouver. Un ETF CAC 40 réplique le CAC 40 et contient généralement « ETF CAC 40 » dans son nom. Ce n’est pas le cas de la majorité des fonds à gestion active, dont les noms sont parfois plus abstraits.

- Pour une classe d’actifs donnée (les grandes capitalisations françaises, les obligations d’État de la zone euro, etc.) Un ETF constitue l’assurance de ne pas se tromper. Il y aura toujours mieux mais aussi souvent moins bien.

- Sur le long terme, les ETF présentent l’avantage (par rapport aux fonds à gestion active) de ne pas être exposé à un risque de changement de gestionnaire ou d’approche, voire à une disparition du fonds.

Par contre, vous devez aussi être conscient qu’être un investisseur paresseux et investir dans des ETF, ce n’est pas « ne rien faire ». Cela implique des choix implicites parfois contestables.

- Le Lazy Investing, c’est accepter l’hypothèse que les marchés financiers suivent une tendance de long terme positive. Or, cette tendance positive est directement liée à la croissance économique, elle-même positive. Cette croissance est-elle vraiment éternelle ?

- Le Lazy Investing, c’est considérer qu’une allocation d’actifs unique vous conviendra tout au long de la durée de vos placements. Vraiment ? Avez-vous les mêmes objectifs et la même tolérance au risque à 20 ans qu’à 60 ?

- La gestion passive et les ETF, ce peut être aussi accepter l’idée que les marchés sont efficients. Or, ce n’est pas forcément le cas pour certaines classes d’actifs ou zones géographiques. Ce n’est pas parce que vous investissez dans des ETF que vos investissez comme un prix Nobel d’économie.

- La gestion passive et les ETF, c’est aussi se priver de certaines classes d’actifs qui n’ont pas d’indicateur de référence : fonds diversifiés (flexibles), hedge funds…

La gestion passive et les ETF, c’est souvent accepter des méthodes de construction qui privilégient la capitalisation boursière (pour les ETF actions) ou le volume d’endettement(pour les ETF obligataires). Est-ce vraiment pertinent ?

ETF et prix Nobel d’économie : il faut savoir raison garder

Nombreux sont les partisans des ETF qui justifient la supériorité des ETF par les travaux d’Eugene Fama, qui a été récompensé d’un prix Nobel d’économie pour ses travaux sur l’efficience des marchés.

En effet, si les marchés sont efficients, il n’est pas possible de battre l’indice de référence et donc, un ETF sera toujours préférable à un fonds à gestion active.

Soit.

Mais l’invocation d’un prix Nobel, avec tout ce que cela suppose comme caution scientifique, est quand même très exagérée.

Il ne faut pas oublier que si certains marchés se rapprochent de l’efficience (les actions US par exemple), il existe des marchés où une part significative de fonds à gestion active surperforme la gestion passive, y compris sur longue durée (10 ans et plus).

Par ailleurs, si Eugene Fama a été récompensé pour ses travaux sur l’efficience des marchés, la finance comportementale a reçu la même récompense en 2002 (Daniel Kahneman et Vernon Smith) et 2017 (Richard Thaler). Or, la finance comportementale s’oppose à la théorie financière classique (investisseur rationnel) et à l’efficience des marchés.

Enfin, rappelons que le prix Nobel d’économie n’existe pas. Il s’agit du « Prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel », créé en 1968. Seules cinq disciplines – physique, chimie, médecine, littérature et paix – apparaissent dans le testament d’A. Nobel et font l’objet de la remise d’un prix à partir de 1901. L’économie n’en fait pas partie.

Soyons clair, cela n’enlève rien à l’intérêt des ETF qui restent des supports à privilégier dans le cadre d’une approche de type Lazy Investing. Mais cette recherche d’une caution scientifique par l’invocation de pseudo-prix Nobel se révèle finalement peu convaincante.

Cela signifie-t-il pour autant que la gestion passive et le Lazy Investing n’existent pas ? Non, mais ils impliquent eux aussi des choix. C’est ce que montre la vidéo ci-dessous.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Cela signifie par contre qu’il ne suffit pas de passer une minute par mois sur ses ETF pour faire fructifier son capital. Il faut aussi apporter un soin particulier à la définition de l’allocation de long terme (surtout si vous envisagez de ne jamais la modifier).

Comment déployer une stratégie de Lazy Investing pertinente ?

Pour capter la tendance de long terme des marchés et bâtir un Lazy Portfolio, les ETF sont les supports à privilégier. Ils sont simples, peu coûteux, et vous pouvez facilement savoir dans quoi vous investissez puisque la composition des indices est facilement accessible. Attention néanmoins, cela est surtout valable pour les ETF sur les « grands » indices. Cela l’est moins pour des ETF qui reproduisent des indices plus confidentiels ou sur des ETF de type smart beta.

Mais si votre contrat d’assurance vie ne propose pas d’ETF, pas de panique. La paresse n’est pas réservée à ceux qui investissent dans des ETF.aux investisseurs en ETF. Vous pouvez tout à fait construire un Lazy Portfolio à partir de fonds à gestion active.

Déployer une stratégie de Lazy Investing est simple. Il vous suffit d’investir chaque mois la même somme dans un ou plusieurs fonds, ETF ou fonds à gestion active, toujours les mêmes.

Une question se pose néanmoins : dans quel(s) ETF investir ?

Quel portefeuille de référence ?

Vous trouverez sur internet de très nombreux « Lazy Portfolios » à base d’ETF. Ils comportent généralement peu de fonds (moins d’une dizaine, souvent 5 ou moins) et s’adressent à des profils de risque variés. Ils présentent des performances tout à fait convenables sur le long terme.

Cependant, vous ne trouverez pas de portefeuille qui soit totalement adapté à votre profil de risque, à vos objectifs, et à votre horizon de placement. C’est la principale limite de cette approche.

Il est facile d’investir chaque mois, mais comment être sûr que le portefeuille que vous aurez constitué vous convient ? Or, si le portefeuille que vous avez retenu n’est pas cohérent avec vos caractéristiques, vous ne serez pas satisfait.

- Si le portefeuille n’est pas assez risqué, il vous procurera un rendement que vous jugerez insuffisant. La tentation sera alors grande de vouloir rattraper le temps perdu et de prendre des risques excessifs.

- Si votre portefeuille est trop risqué, alors vous subirez tôt ou tard des pertes qui vous seront insoutenables car dépassant votre niveau de tolérance. Dans ce cas, vous préférerez liquider votre portefeuille plutôt qu’attendre qu’il se redresse.

Si vous souhaitez mettre en place une stratégie de Lazy Investing pertinente, vous devez prêter une attention particulière à la création de votre portefeuille. Il doit tenir compte de votre profil de risque, de votre horizon temporel et de vos objectifs.

La solution la plus simple consiste à retenir un portefeuille prédéfini qui a déjà fait ses preuves : Le portefeuille All Weather, le portefeuille Permanent ou encore un portefeuille de type 60/40 ou le Golden Butterfly sont des choix plutôt sûrs et largement documentés. Vous ne devriez pas avoir de surprise quant aux performance mais vous n’êtes pas certain qu’il vous convienne totalement.

Une autre solution consiste à faire appel à un professionnel. Il pourra vous construire une allocation de long terme sur mesure mais également la suivre et l’ajuster en fonction de l’évolution de votre situation.

Lazy Investing : la bonne stratégie ?

Le Lazy Investing est une approche intéressante car elle s’inscrit dans la durée et ne repose pas sur la spéculation à court ou moyen terme. De plus, les ETF sont des fonds diversifiés qui permettent de construire un portefeuille performant avec peu de fonds.

Ainsi par exemple, la simple combinaison ETF Monde / fonds en euros (soit deux fonds) donne des résultats tout à fait satisfaisants, surtout pour les investisseurs relativement prudents. Les plus audacieux auront en revanche besoin d’ajouter un ou deux fonds supplémentaires.

La fixité de l’allocation de référence constitue cependant la principale limite du Lazy Investing. En effet, la tolérance au risque des investisseurs (dont découle l’allocation d’actifs) évolue en fonction de leur horizon temporel. Vous ne prendrez pas les mêmes risque selon que vous avez vingt ans ou trois ans devant vous.

Une allocation fixe sur une longue durée semble donc peu justifiée. C’est d’ailleurs un point de vue partagé par d’autres professionnels puisque la fintech Nalo propose elle aussi une « mise à jour fréquente de votre allocation cible pour tenir compte des évolutions de votre vie et de l’horizon de votre objectif qui se réduit ».

Il semble donc que pour être véritablement fructueuse, une approche de type Lazy Investing devra tenir compte du raccourcissement de l’horizon temporel et s’accompagner d’une révision correspondante de l’allocation de long terme. Y compris si vous optez pour des portefeuilles tout-terrain de type All Weather ou Portefeuille permanent.

Être paresseux, oui mais pas trop.