- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Obligations convertibles : Le moteur de performance des investisseurs prudents ?

Les obligations convertibles sont un produit hybride et asymétrique, qui permettrait de profiter de la hausse d’une action tout en étant protégé en cas de baisse. La promesse est belle mais qu’en est-il réellement ?

Sommaire

- Qu’est-ce qu’une obligation convertible ?

- Trois types d’obligations convertibles

- Quelles performances pour les OPCVM de type Obligations convertibles ?

- A qui s’adressent les OPCVM obligations convertibles

2 minutes pour comprendre les obligations convertibles (résumé vidéo de l’article)

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Qu’est-ce qu’une obligation convertible ?

Une obligation convertible est une obligation assortie d’une option qui donne la possibilité de convertir l’obligation en une ou plusieurs actions (selon la parité) de la société émettrice.

Une obligation convertible peut s’analyser financièrement comme la combinaison d’une obligation sèche et d’une option d’achat sur les actions de l’émetteur.

- Une obligation sèche : tant que le porteur n’utilise pas son droit de conversion, il dispose d’une obligation qui lui garantit un coupon régulier et un remboursement à l’échéance. La valeur de cette obligation constitue un plancher obligataire, la valeur en dessous de laquelle l’obligation convertible ne pourra baisser.

- Une option d’achat : le porteur d’une obligation convertible peut à tout moment convertir son obligation en une ou plusieurs actions de la société émettrice. Il possède donc implicitement une option d’achat sur une ou plusieurs actions de la société émettrice.

Le détenteur d’une obligation convertible aura intérêt à exercer son droit de conversion si la valeur de conversion (cours du sous-jacent multiplié par la parité) est supérieure à la valeur de la partie obligataire.

Avec une obligation convertible, l’investisseur profitera de la hausse du cours d’une action tout en étant en partie protégé contre le risque de chute du cours de l’action. Il pourra toujours utiliser son titre comme une obligation classique, en percevant les coupons puis le remboursement final.

La capacité à se protéger contre la baisse du cours de l’action tout en profitant d’une partie de la hausse, s’appelle la convexité.

En général, le prix de l’obligation convertible évolue de manière analogue à celle d’une obligation classique lorsque le cours de l’action sous-jacente se situe sous le seuil de conversion : cela correspond à la valeur nue (la valeur du droit de conversion est quasi nulle). Au-delà du prix de conversion, l’évolution de l’obligation convertible est plus proche de celle de l’action sous-jacente puisqu’à ce niveau de prix il est intéressant d’exercer son droit de conversion.

Trois types d’obligations convertibles

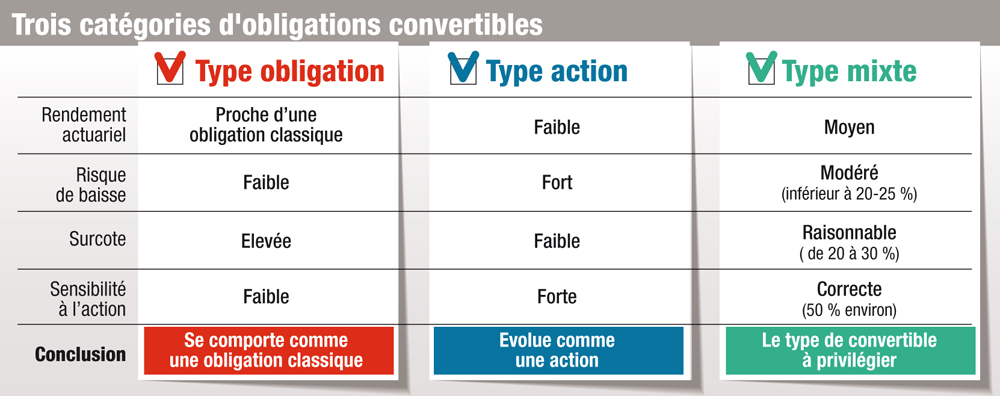

De son émission à sa maturité, une obligation convertible peut correspondre à trois types de placements financiers différents en fonction de l’évolution de son sous-jacent (le cours de l’action de l’émetteur) :

- Une obligation convertible de type obligataire : cette situation se produit quand le sous-jacent se situe très loin du prix d’exercice de l’option. L’espoir de conversion à l’échéance est faible et l’obligation convertible évoluera comme une obligation sèche, en fonction de la courbe des taux et du spread de crédit de l’émetteur.

- Une obligation convertible de type mixte : ce type de convertible est prisé par les investisseurs car la convexité de l’obligation convertible est à son maximum et le couple rendement risque devient très attractif.

- Les obligations convertibles de type mixte ont une sensibilité au sous-jacent comprise entre 15 % et 75 % (une obligation convertible ayant une sensibilité de 50 % signifie que si le cours de l’action augmente de 1, alors le cours de la convertible augmentera de 0,5). Toute hausse du sous-jacent se propage à l’obligation convertible et en cas de baisse le « parachute » obligataire se déclenche très vite. Dans cette zone relativement proche du plancher obligataire, le prix de l’obligation convertible augmente plus quand l’action sous-jacente monte qu’il ne baisse quand cette même action baisse. C’est cette asymétrie qui constitue l’intérêt de cette classe d’actifs et qui garantit de ne pas subir de perte extrême.

- Dans les convertibles de type mixte, le plancher actuariel intervient rapidement en cas de chute du sous-jacent, mais l’obligation convertible de type mixte capte quand même une partie de la hausse de l’action lorsque le cours de cette dernière augmente. Le couple performance/risque apparaît alors comme très compétitif par rapport aux autres classes d’actifs.

- Une obligation convertible de type action : lorsque le cours de l’action sous-jacente est tel que la conversion est certaine, alors le cours de l’obligation convertible tend à se confondre avec celui de l’action. Investir dans ce type d’obligation convertible est risqué car si le cours de l’action chute fortement, la baisse ne pourra être amortie en raison d’un plancher actuariel trop éloigné.

Si elle est acquise au bon moment (dans la bonne zone de prix), une obligation convertible peut donc offrir des perspectives de hausse significatives et une protection à la baisse. Qu’en est-il des OPCVM spécialisés dans les obligations convertibles ?

Quelles performances pour les OPCVM de type Obligations convertibles ?

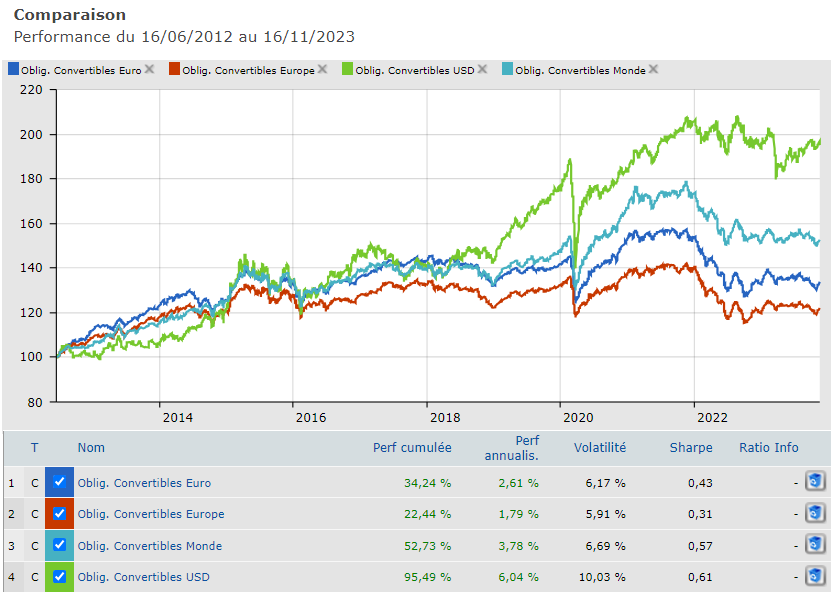

Quantalys fournit des statistiques depuis 2012 sur différentes catégories de fonds, dont les obligations convertibles. En plus de la catégorie globale « Obligations convertibles », quatre sous-catégories sont proposées :

La catégorie Obligations convertibles affiche un rendement annuel moyen de 3,12 % et une volatilité de 6,23 % sur la période 2012-2023. Ces résultats masquent cependant des performances contrastées selon les sous-catégories puisque leur performance annuelle moyenne est comprise entre 1,79 % (volatilité de 5,91 %) et 6,04 % (volatilité de 10,03 %).

Les plus fidèles d’entre vous auront remarqué que les obligations convertibles USD affichent les performances cibles du défi 6 %. Un pur hasard qui méritait d’être signalé.

Au vu de ces performances, seules les obligations convertibles USD et les obligations convertibles Monde semblent présenter un réel intérêt. Les autres sous-catégories se différencient trop peu en termes de rendement d’un fonds en euros pour accepter la prise de risque correspondante.

A qui s’adressent les OPCVM obligations convertibles ?

Les performances des obligations convertibles (USD et Monde) sont intéressantes mais ont-elles pour autant leur place au sein d’un portefeuille ?

L’examen des corrélations des obligations convertibles avec les actions et les obligations montre que les obligations convertibles sont plus corrélées avec les actions qu’avec les obligations. Leur rôle protecteur est moindre que celui des obligations (lui même moindre que celui du fondsen euros) mais par contre, leur performance est supérieure.

Les obligations convertibles (USD et Monde) peuvent constituer un moteur de performance intéressant pour ceux qui sont réticents à investir sur les marchés actions. Pour les autres, les obligations convertibles ne présenteront que peu d’intérêt. Ils trouveront plus de performance dans les actions, et plus de sécurité dans les fonds en euros.