- Vous êtes ici:

- Accueil

- Blog

- Allocation d'actifs

- Obligations zone Euro et États-Unis : quelles performances (à long terme) ?

Si les actions sont choisies pour leur rendement, quelles sont les raisons qui poussent investir dans des obligations ? La sécurité ? La diversification ? Le rendement ? Oui.

Cet article ne constitue pas une recommandation d’investissement.

Obligations et OPC obligataires : un rappel

Une obligation est un titre de dette émis par une entreprise ou un État. Sa durée peut être très variable, de quelques mois à plusieurs décennies. Celui qui détient une obligation est donc un créancier et à ce titre peut percevoir des revenus connus à l’avance (des « coupons »). À l’échéance de l’obligation, le créancier est remboursé.

Un OPC (Organisme de Placement Collectif) obligataire est un fonds collectif investi dans des obligations.

Les obligations constituent une classe d’actifs moins risquée que les actions. Elles sont généralement utilisées dans un portefeuille via des OPC obligataires car contrairement aux actions, il est difficile pour un particulier d’investir dans des obligations en direct. Elles permettent d’apporter de la sécurité (elles sont moins volatiles que les actions) et/ou de procurer un rendement décorrélé de celui des actions.

Les OPC obligataires exposent à deux risques principaux, le risque de défaut de l’émetteur (plus élevé pour les entreprises que pour les États) et le risque de taux d’intérêt (la valeur d’une obligation est directement et inversement liée à celle des taux d’intérêt). L’investisseur s’expose également à un risque de taux de change lorsqu’il investit dans des obligations en devise étrangère.

Les OPC obligataires, une classe d’actifs hétérogène

Il existe différents types d’OPC obligataires, dont le rendement et le risque diffèrent parfois significativement. Cet article est destiné à vous donner quelques points de repère sur les performances des OPC obligataires investis exclusivement dans des obligations d’État.

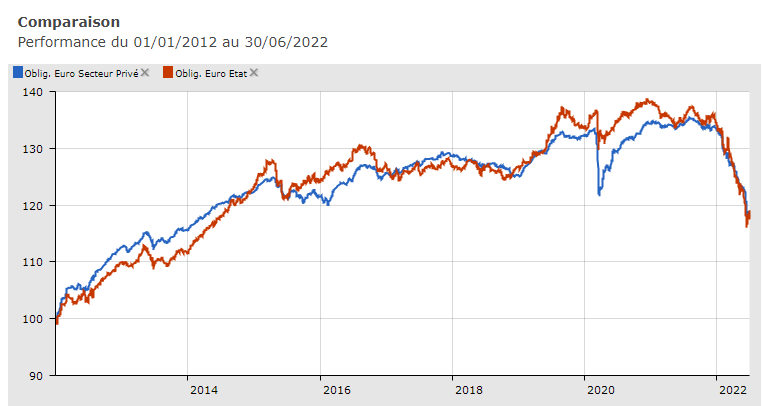

Le choix de se limiter aux seules obligations d’État et de ne pas tenir compte des obligations d’entreprises s’explique entre autres par des performances quasiment identiques sur les dix dernières années, au moins en zone Euro.

Par ailleurs, les obligations d’État sont souvent catégorisées en fonction de leur horizon temporel, ce qui n’est pas le cas des obligations du secteur privé. Or, l’horizon temporel des obligations est une dimension importante car elle offre un vrai potentiel de diversification.

Enfin, les ETF obligataires concernent surtout les obligations d’État.

Les performances des OPC obligataires seront distinguées selon leur zone géographique et leur durée.

- Deux zones géographiques seront considérées : la zone Euro et les États-Unis, qui représentent la majorité des OPC obligataires disponibles au sein des contrats d’assurance vie.

- Trois horizons temporels seront distingués : court terme, moyen terme, long terme.

Cet article s’inscrit dans une perspective de long terme. Par conséquent, les différents indicateurs seront calculés sur une période légèrement supérieure à 10 ans, de janvier 2012 à fin juin 2022.

Le choix de retenir le premier semestre 2022 s’explique par la forte chute observée pour certaines catégories d’obligations, qui impacte significativement les performances sur la période. Dans certains cas, parler d’un krach obligataire n’est pas exagéré.

Les calculs s’effectueront à partir d’ETF, qui répliquent des indices de référence (sur lesquels s’appuient les fonds à gestion active).

Les indicateurs qui ont été retenus sont le rendement cumulé, le rendement annualisé, la volatilité, le Max Drawdown (La perte maximale subie sur la période dans l’hypothèse d’un achat au plus haut et d’une vente au plus bas).

Les fonds retenus sont des fonds capitalisants. Les dividendes sont réinvestis.

Obligations d’État zone Euro : court terme pour la sécurité, long terme pour le rendement

Les OPC investis dans des obligations d’État peuvent être distingués selon la durée résiduelle des obligations détenues.

- Une durée résiduelle comprise entre 1 et 3 ans (exclus) correspond à un horizon de court terme.

- Une durée résiduelle comprise entre 3 et 7 ans (exclus) correspond à un horizon de moyen terme.

- Une durée résiduelle de 7 ans ou plus correspond à un horizon de long terme. Deux durées ont été retenues, 7 à 10 ans et plus de 15 ans.

Il faut noter que la durée résiduelle ne correspond pas forcément à la durée de vie. Une obligation dont la durée de vie est de 15 ans pourra s’intégrer dans des OPC obligataires court terme lorsque sa durée résiduelle sera inférieure à trois ans.

Les quatre ETF retenus pour la comparaison des performances sont les suivants :

Court terme : Lyxor Euro Government Bond 1-3Y (DR) UCITS ETF – Acc (ISIN : LU1650487413)

L’objectif d’investissement du Fonds est de répliquer la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 1-3 Year Bond libellé en euros (EUR), tout en minimisant la volatilité de la différence entre la performance du Compartiment et celle de l’Indice de référence.

L’indice Bloomberg Barclays Euro Treasury 50bn 1-3 Year Bond est composé d’obligations gouvernementales de qualité « investment grade » à taux fixe émises par les pays membres de l’Union économique et monétaire européenne. Seules les obligations libellées en EUR assorties d’une échéance comprise entre 1 et 3 ans (exclus) sont intégrées.

Les sommes distribuables du Fonds (le cas échéant) ne seront pas distribuées aux Actionnaires, mais seront réinvesties.

Moyen terme : Lyxor Euro Government Bond 3-5Y (DR) UCITS ETF – Acc (ISIN : LU1650488494)

L’objectif d’investissement du Fonds est de répliquer la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 3-5 Year Bond libellé en euros (EUR), tout en minimisant la volatilité de la différence entre la performance du Compartiment et celle de l’Indice de référence.

L’indice Bloomberg Barclays Euro Treasury 50bn 3-5 Year Bond est composé d’obligations gouvernementales de qualité « investment grade » à taux fixe émises par les pays membres de l’Union économique et monétaire européenne. Seules les obligations libellées en EUR assorties d’une échéance comprise entre 3 et 5 ans (exclus) sont intégrées.

Les sommes distribuables du Fonds (le cas échéant) ne seront pas distribuées aux Actionnaires, mais seront réinvesties.

Long terme : Lyxor Euro Government Bond 7-10Y (DR) UCITS ETF – Acc (ISIN : LU1287023185)

L’objectif d’investissement du Fonds est de répliquer la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 7-10 Year Bond libellé en euros (EUR), tout en minimisant la volatilité de la différence entre la performance du Fonds et celle de l’Indice de référence.

L’indice Bloomberg Barclays Euro Treasury 50bn 7-10 Year Bond est composé d’obligations gouvernementales de qualité « investment grade » à taux fixe émises par les pays membres de l’Union économique et monétaire européenne. Seules les obligations libellées en EUR assorties d’une échéance comprise entre 7 et 10 ans (exclus) sont intégrées.

Les sommes distribuables du Fonds (le cas échéant) ne seront pas distribuées aux Actionnaires, mais seront réinvesties.

Lyxor Euro Government Bond 15+Y (DR) UCITS ETF – Acc (ISIN : LU1287023268)

L’objectif d’investissement du Fonds est de répliquer la performance de l’indice Bloomberg Barclays Euro Treasury 50bn 15+ Year libellé en euros (EUR), tout en minimisant la volatilité de la différence entre la performance du Fonds et celle de l’Indice de référence.

L’indice Bloomberg Barclays Euro Treasury 50bn 15+ Year Bond est composé d’obligations gouvernementales de qualité « investment grade » à taux fixe émises par les pays membres de l’Union économique et monétaire européenne. Seules les obligations libellées en EUR assorties d’une échéance de plus de 15 ans sont intégrées.

Performances du 1er janvier 2012 au 30 juin 2022

| Rendement cumulé | Rendement annualisé | Volatilité | Max Drawdown | |

| Euro Government Bond 1-3Y | 2,95 % | 0,28 % | 1,00 % | -5,87 % |

| Euro Government Bond 3-5Y | 12,51 % | 1,13 % | 2,21 % | -9,68 % |

| Euro Government Bond 7-10Y | 38,54 % | 3,15 % | 4,64 % | -18,95 % |

| Euro Government Bond 15+Y | 57,31 % | 4,41 % | 10,22 % | -36,13 % |

Alors que les OPC d’obligations d’État de la zone Euro de court et de moyen terme apparaissent comme des OPC sécuritaires permettant de protéger la valeur d’un capital, les OPC obligataires de long terme sont en revanche des OPC risqués qui délivrent des rendements plus élevés.

Par conséquent, si vous voulez sécuriser votre portefeuille, vous utiliserez des OPC obligataires de court ou moyen terme. Si vous investissez au sein d’un contrat d’assurance vie ou d’un PER, un fonds en euros semble néanmoins préférable en raison de la garantie en capital qu’il offre./p>

Si vous recherchez plutôt une performance positive décorrélée de celle des actions, vous privilégierez les OPC investis dans des obligations dont la durée résiduelle est (très) élevée.

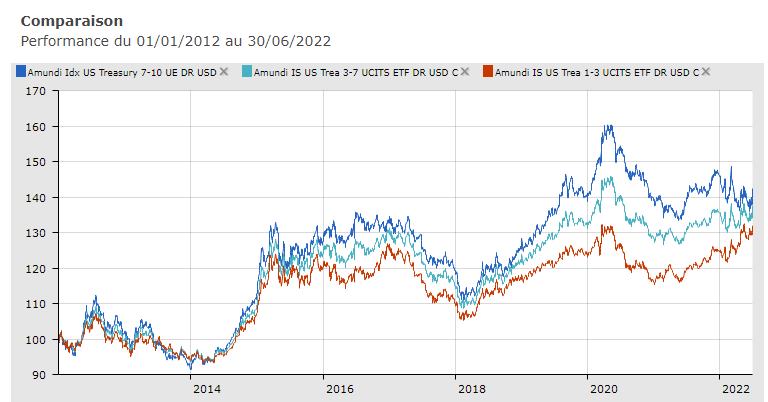

OPC d’obligations d’État US

Par rapport aux obligations libellées en euros, les obligations libellées en dollars comportent un risque supplémentaire, le risque de change.

Comme pour les obligations d’État de la zone euro, trois horizons temporels ont été retenus : court terme, moyen terme et long terme.

Trois ETF ont été retenus pour la comparaison des performances :

Court terme : AMUNDI US TREASURY 1-3 UCITS ETF DR – USD (ISIN : LU1681040819)

Le fonds a pour objectif de répliquer la performance de l’indice Markit iBoxx $ Treasuries 1-3Y et de minimiser l’écart de suivi entre la valeur liquidative du fonds et la performance de l’Indice.

L’indice Markit iBoxx $ Treasuries 1-3Y est un indice obligataire représentatif des titres libellés en dollars américains émis par le Trésor américain et ayant des échéances allant de 1 à 3 ans.

L’Indice est un Indice coupons réinvestis : les coupons versés par les titres de créance composant l’indice sont inclus dans le rendement de l’Indice.

Moyen terme : AMUNDI US TREASURY 3-7 – UCITS ETF DR – USD (ISIN : LU1681040736)

Le fonds a pour objectif de répliquer la performance de l’indice Markit iBoxx $ Treasuries 3-7Y et de minimiser l’écart de suivi entre la valeur liquidative du fonds et la performance de l’Indice.

L’indice Markit iBoxx $ Treasuries 3-7Y est un indice obligataire représentatif des titres libellés en dollars américains émis par le Trésor américain et ayant des échéances allant de 3 à 7 ans.

L’Indice est un Indice coupons réinvestis : les coupons versés par les titres de créance composant l’indice sont inclus dans le rendement de l’Indice.

Long terme : AMUNDI US TREASURY 7-10 UCITS ETF DR – USD (ISIN : LU1681040652)

Le fonds a pour objectif de répliquer la performance de l’indice Markit iBoxx $ Treasuries 7-10Y, et de minimiser l’écart de suivi entre la valeur liquidative du fonds et la performance de l’Indice.

L’indice Markit iBoxx $ Treasuries 7-10Y est un indice obligataire représentatif des titres libellés en dollars américains émis par le Trésor américain et ayant des échéances allant de 7 à 10 ans.

L’Indice est un Indice coupons réinvestis : les coupons versés par les titres de créance composant l’indice sont inclus dans le rendement de l’Indice.

Il n’a pas été possible de trouver un ETF capitalisant dont la durée résiduelle était supérieure à 15 ans et disposant d’un historique depuis 2012.

Performances du 1er janvier 2012 au 30 juin 2022

| Rendement cumulé | Rendement annualisé | Volatilité | Max Drawdown | |

| US Treasury 1-3 | 31,89 % | 2,67 % | 7,46 % | -17,05 % |

| US Treasury 3-7 | 37,58 % | 3,08 % | 7,85 % | -17,32 % |

| US Treasury 7-10 | 42,41 % | 3,42 % | 9,09 % | -18,66 % |

Les profils sont largement similaires et fortement écrasés par les variations du taux de change. Le graphique de la parité dollar-euro sur la même période en témoigne.

Par conséquent, les investisseurs dont les portefeuilles sont exprimés en euros n’auront que peu d’intérêt à multiplier les obligations US, à moins de considérer des horizons temporels longs pour lesquels les fluctuations dominent celle du taux de change.

Par contre, des obligations de maturité courte sont un bon moyen de s’exposer au dollar et peuvent constituer une diversification intéressante dans un portefeuille. Les obligations US 1-3 ans sont en effet très peu corrélées avec les obligations zone euro de court terme (1-3 ans) et de long terme (+ de 15 ans). Ce trio est incontestablement une option sérieuse pour constituer la partie obligataire d’un portefeuille :

- Court terme zone Euro pour la sécurité.

- Long terme zone Euro pour une performance positive décorrélée des actions.

- Court terme US pour une exposition au dollar US (l’exposition au dollar US repose sur l’hypothèse qu’il s’agit d’une monnaie refuge en cas de crise et/ou que le dollar continuera à s’apprécier face à l’euro).

En conclusion,

- Vous utiliserez des obligations de court terme libellées en euros pour sécuriser votre portefeuille.

- Vous utiliserez des obligations de long terme en euros pour obtenir un rendement décorrélé de celui des actions.

- Soyez vigilant à l’impact du taux de change si vous investissez dans des obligations libellées dans d’autres monnaies que l’euro. N’utilisez pas d’obligations libellées en devise étrangère pour sécuriser votre portefeuille (les obligations US 1-3 libellées en dollars affichent un Max Drawdown de -17 %…).

- Si vous voulez investir dans des obligations libellées en devise étrangère, vous pouvez aussi vous pencher sur les parts couvertes en devise qui éliminent l’impact du taux de change.

Partager la publication "Obligations zone Euro et États-Unis : quelles performances (à long terme) ?"

Titulaire d'un master en gestion de patrimoine et docteur en économie.