- Vous êtes ici:

- Accueil

- Blog

- Finances personnelles

- Jeune, débutant, senior : Comment investir selon sa situation ?

Vous n’investirez pas de la même façon selon que vous êtes jeune, débutant, senior, ou que vous n’avez que 1 000 euros à placer. Découvrez pourquoi.

Sommaire

- Dans quoi investir en fonction de sa situation (jeune, senior, débutant…) ?

- Situations spécifiques :

- Comment bien investir 1 000 euros ?

- Dans quoi investir quand on est jeune ?

- Quel est le meilleur placement pour un senior ?

- Dans quoi investir lorsqu’on débute ?

- Investir en temps de crise ?

Investir est une tâche difficile si comme la plupart des Français, votre culture économique et financière est limitée. Ainsi,

« Selon une enquête de la Banque de France, réalisée en 2018 auprès d’un échantillon de plus de 2 100 personnes, 77 % des Français interrogés jugeaient leurs connaissances financières moyennes ou faibles. Bien qu’il s’agisse d’une auto-appréciation, ces résultats semblent coller à la réalité. Ils rejoignent ainsi la mauvaise performance de la France à la première évaluation Pisa, réalisée en 2012 par l’OCDE. » (source : La Tribune)

Si cela peut vous rassurer, je serais dans la même situation si je n’avais pas été conseiller financier. Nous apprenons un métier, nous apprenons à gagner de l’argent, mais nous n’apprenons pas à faire fructifier cet argent. Par conséquent, lorsque vous devez investir, vous êtes perdu.

Investir, ce n’est pas chercher le meilleur produit. C’est adopter une stratégie adaptée à sa situation. Le meilleur placement pour un senior n’est pas forcément le meilleur pour un investisseur débutant.

Dans quoi investir en fonction de sa situation (jeune, senior, débutant…) ?

Épargner avant d’investir

Quelle que soit votre situation, la première étape consiste à compartimenter votre épargne. il s’agit de bien distinguer l’épargne de précaution de l’épargne projet et de l’épargne patrimoniale.

L’épargne de précaution est destinée à faire face à un imprévu. Elle doit être immédiatement disponible et sa valeur ne doit pas diminuer. Vous ne pouvez vous permettre de prendre des risques avec cette épargne.

Imaginez que vous deviez changer de voiture en urgence et que votre épargne de précaution, placée en Bourse, ait perdu la moitié de sa valeur. Vous risquez de vous trouver à l’étroit dans votre nouveau véhicule.

L’épargne projet sert à financer un ou des projets précis de moyen-long terme : résidence principale, études des enfants, voyage, etc.

Cette épargne peut être immobilisée car vous n’en avez pas immédiatement besoin mais la prise de risque devra être minime. Pas question que ce tour du monde pour lequel vous épargnez se transforme en tour de France à la suite d’un krach financier.

L’épargne patrimoniale représente l’épargne que vous cherchez à faire fructifier. C’est la fraction de l’épargne que vous investissez pour obtenir du rendement. Lorsque vous investissez, vous mobilisez votre épargne patrimoniale. C’est une épargne de long terme qui ne sert ni à faire face à des imprévus ni à financer des projets spécifiques.

Avant de penser à gagner de l’argent, votre premier objectif devra être de vous constituer une épargne de précaution. N’investissez pas avant de disposer d’un matelas de sécurité placé sur des supports sans risque immédiatement disponibles (compte courant ou livret A).

Une fois cette épargne de précaution sécurisée et à moins que vous n’ayez des projets qui nécessitent d’y consacrer toute votre épargne, vous pourrez songer à investir.

L’investissement à crédit, qui ne nécessite pas forcément une épargne préalable, dispense-t-il d’une épargne de précaution ? Certainement pas.

C’est justement cette épargne de précaution qui vous permettra de rembourser vos mensualités de crédit en cas de problème (une perte d’emploi par exemple).

Investir en fonction de sa situation

Les produits d’investissement que vous choisirez dépendront

- de votre profil de risque,

- de votre horizon temporel,

- de vos objectifs (préparer sa retraite, transmettre un capital, etc.).

Ainsi, vous n’investirez pas de la même façon si vous êtes jeune avec un horizon temporel lointain, plus âgé avec un capital plus important, ou débutant sans objectif précis.

Vos placements financiers dépendront aussi du montant que vous y consacrerez. Vous ne placerez pas 1 000 euros comme vous placeriez 100 000 euros.

Selon votre situation, vous serez prêt à prendre plus ou moins de risque. Ce sera cette capacité à prendre des risques qui décidera du rendement que vous pourrez obtenir.

Vous pourrez investir dans tous les produits que vous souhaitez dès lors que le rendement et le risque de l’ensemble de vos investissements sont cohérents avec votre tolérance ua risque, votre horizon temporel et vos objectifs.

Ainsi, même les investisseurs les plus prudents pourront investir dans les produits les plus risqués (les cryptomonnaies par exemple). Ce sera néanmoins à condition d’y consacrer une fraction minime de leurs investissements.

Avant d’investir, n’oubliez pas qu’il n’existe pas de placement miracle. Il n’existe pas de placement qui vous procure un rendement élevé sans risque.

Pourquoi ? Parce que le rendement est la rémunération du risque. Personne ne vous offrira un rendement élevé et une garantie en capital parce que personne n’y a intérêt.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

La stratégie pour bien placer son argent est donc relativement simple :

- Se constituer une épargne de précaution

- Épargner pour ses projets (éventuellement)

- Investir selon sa situation

Que se passe-t-il si cette stratégie n’est pas suivie ?

Si vous n’avez pas d’épargne de précaution, alors vous pourriez être obligé de mobiliser votre épargne projet ou de vendre une partie de vos investissements en cas d’imprévu. Vous pourrez éventuellement solliciter votre banque pour obtenir un crédit mais cela fragilisera votre situation.

Si vous avez trop d’épargne de précaution, vous ne perdrez pas d’argent mais vous n’en gagnerez pas non plus. Or, il semble difficile de financer sa retraite avec une épargne qui ne rapporte rien.

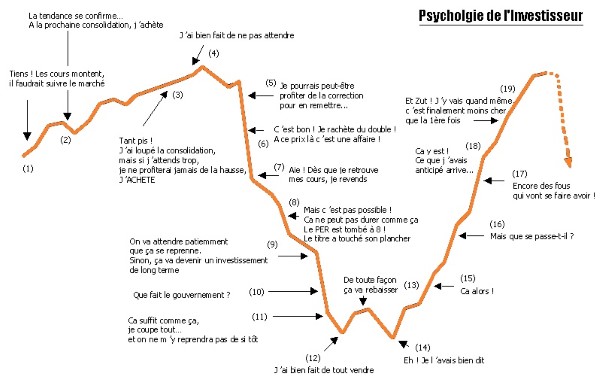

Si vous n’investissez pas selon votre situation, vous prendrez trop ou pas assez de risques.

- Si vous ne prenez pas assez de risque, vous serez frustré et déçu. C’est moins grave que d’être ruiné mais c’est dommage.

- Si vous prenez des risques démesurés par rapport à votre situation et à votre tolérance au risque, vous finirez par subir des pertes insupportables. Vous solderez alors vos investissements et vous encaisserez de lourdes moins-values. Trop de risques, ce sont des pertes assurées.

Si vous suivez cette stratégie, vous pourrez bien placer votre argent quelle que soit votre situation. Pour vous aider à y voir plus clair dans vos investissements, voici quelques exemples spécifiques.

Comment bien investir 1 000 euros ?

Rappel : vous aurez 1 000 euros à investir lorsque vous vous serez constitué une épargne de précaution.

L’objectif d’un investissement, c’est de dégager du rendement. Or, ce rendement est généralement exprimé en pourcentage et ne dépend pas du montant investi. Serait-ce donc la même chose d’investir 1 000 euros ou 100 000 euros ?

Non, et pour plusieurs raisons :

Plus la somme sera importante, plus il sera facile de diversifier ses placements. Or, la diversification est indispensable pour réduire le risque de vos investissements. En ne mettant pas tous vos œufs dans le même panier, la progression de vos investissements sera plus régulière. En diversifiant vos placements selon différentes classes d’actifs (immobilier, actions, obligations, matières premières, etc.), vos placements seront moins sensibles à des chocs qui affecteront une seule classe d’actifs.

Par ailleurs, plus la somme placée sera faible, plus les frais fixes amputeront vos performances. Si vous détenez une assurance vie qui facture 10 euros par arbitrage (oui, oui, cela existe encore), l’impact ne sera pas le même si vous avez placé 1 000 euros ou 100 000 euros. La performance à réaliser pour compenser les frais fixes sera d’autant plus importante que le montant investi sera faible.

Enfin, lorsque vous placez 10 millions d’euros, vous pouvez vous contenter d’un rendement de 1 % par an (10 000 000 x 0,01 = 100 000 euros). En revanche, allez-vous vraiment investir 1 000 euros sur un placement qui rapporte 1 % ?

Si vous voulez bien investir 1 000 euros, alors vous devrez rechercher :

- Un placement avec des frais fixes faibles.

- Un placement déjà diversifié. Compte tenu du prix des placements, qu’il s’agisse de placements financiers ou immobiliers, 1 000 euros ne vous permettront pas de créer vous-même cette diversification.

- Un placement qui fournisse un rendement suffisamment motivant pour que vous ne laissiez pas vos 1 000 euros sur un livret A.

Au vu de ces contraintes, deux placements se dégagent, à structurer en fonction de votre appétit pour le risque, votre horizon temporel et vos objectifs : les ETF et les SCPI.

Investir dans les ETF

Les ETF sont des fonds qui répliquent des indices boursiers. Investir dans un ETF, c’est investir dans un indice boursier. Investir dans un ETF permet donc une diversification à moindre coût.

Il est par ailleurs possible d’investir dans différents ETF pour accroître encore la diversification (il y a des ETF pour tous les grands marchés actions mais aussi pour les obligations). Si vous voulez investir sur tous les marchés du monde, il existe même des ETF Monde.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Investir dans les SCPI

L’objet d’une SCPI (Société Civile de Placement Immobilier) est l’acquisition et la gestion d’un patrimoine immobilier professionnel.

La SCPI trouve des biens dans lesquels investir, gère son parc immobilier et redistribuer les loyers à ses porteurs de parts. Acheter une ou plusieurs parts de SCPI permet donc de se diversifier dans l’immobilier (et donc de réduire les risques) puisque vous investissez dans une société qui possède un parc immobilier conséquent.

Qu’il s’agisse des ETF ou des SCPI, vous trouvez des parts très accessibles. Ainsi il y a des ETF Monde aux alentours de 10 euros la part. Pour les SCPI, vous trouverez des SCPI de grande qualité aux alentours de 350 euros la part.

Dans quoi investir quand on est jeune ?

Lorsqu’on est jeune, on a généralement peu d’argent mais on a du temps. Et quand on investit, à la différence de l’épargne, le temps devient de l’argent.

Si vous êtes jeune et que vous avez de l’argent à investir n’hésitez pas. Plus vous commencerez à investir tôt, mieux ce sera, même si vous investissez des montants faibles.

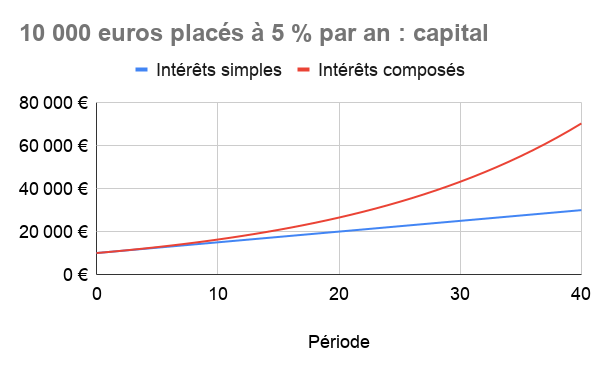

Pourquoi ? Parce que votre horizon temporel est lointain et que cela permet aux intérêts composés de donner leur pleine mesure.

Lorsque vous investissez une somme sur une période, celle-ci vous procure des intérêts. Votre capital se trouve donc augmenté de ces intérêts.

À l’issue de la période suivante, vous percevrez également des intérêts. Mais si vous ne retirez pas les intérêts perçus la période précédente, ils ne seront pas calculés sur le capital initial mais sur le capital augmenté des intérêts de cette période. Les intérêts produiront des intérêts. C’est le mécanisme des intérêts composés.

Par exemple, si vous placez 10 000 euros à 5 % par an, pendant 3 ans :

- Année 1 : 10 000 euros à 5 % soit 10 500 euros (500 euros d’intérêts).

- Année 2 : 10 500 euros à 5 % soit 11 025 euros (525 euros d’intérêts).

- Année 3 : 11 025 euros à 5 % soit 11 576 euros (551 euros d’intérêts).

Si les intérêts ne produisent pas d’intérêt (ils sont calculés sur le capital initial de 10 000 euros), le capital accumulé est de 15 000 euros après 10 ans (10 000 + 500×10) et de 20 000 euros après 20 ans (10 000 + 500×20). Avec les intérêts composés (les intérêts produisent des intérêts au taux de 5 % par an), le capital accumulé est de 16 289 euros après 10 ans, et de 26 533 euros après 20 ans. Au bout de 40 ans, ce sont 41 161 euros qui ont été accumulés.

Les intérêts produisent des intérêts. Et plus vous placez longtemps, plus ils en produiront. Avec un placement à long terme, ces intérêts composés peuvent ainsi atteindre des montants importants.

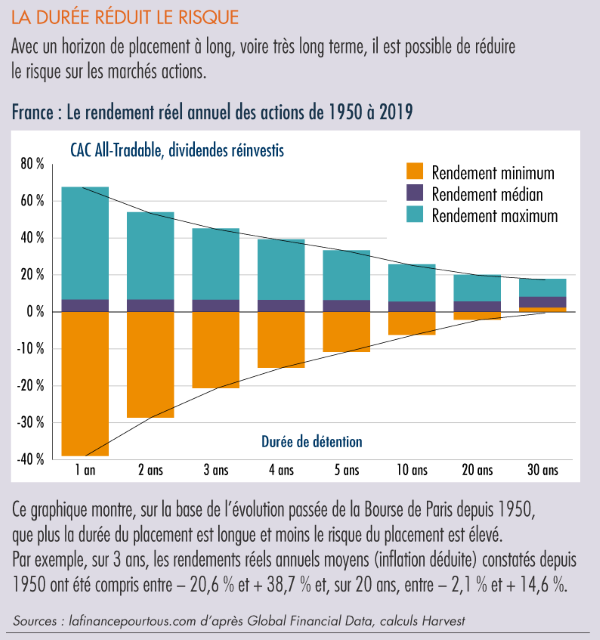

Cet horizon temporel lointain peut aussi être mis à profit pour investir dans des produits risqués. Pourquoi ? Parce que sur le long terme, vous captez des tendances longues, débarrassées des fluctuations de court/ moyen terme. Plus la durée du placement est longue, moins les pertes sont fréquentes. La durée réduit le risque de perte.

Lorsque votre horizon temporel est lointain (au-delà de 15 voire 20 ans), deux classes d’actifs sont à privilégier pour vos investissements : L’immobilier et les produits financiers.

Investir dans l’immobilier

Avec l’immobilier, vous bénéficiez de la possibilité de vous endetter pour acquérir un bien et d’utiliser les loyers pour rembourser votre crédit. L’effort d’épargne peut donc être relativement limité. Attention néanmoins car si votre investissement est mal calibré et vous coûte plus cher que prévu, vous serez obligé de piocher dans votre épargne projet ou de précaution. Vous fragiliserez alors votre situation financière.

Si vous êtes jeune, que l’immobilier vous attire et que vous êtes prêt à prendre des risques, vous pourriez aussi être tenté par le crowdfunding immobilier.

Le crowdfunding immobilier est une forme de financement participatif qui vous permet d’investir dans l’immobilier par l’intermédiaire d’une plateforme 100 % en ligne (voir per exemple un avis complet sur la plateforme La Première Brique) qui met en relation les investisseurs et les porteurs de projets. Soyez néanmoins conscient que si les rendements sont attractifs, c’est parce que le risque est réel. Le crowdfunding immobilier présente des risques, dont celui de perte totale ou partielle des sommes investies et d’illiquidité. De plus, les performances passées ne préjugent pas des performances futures.

Investir dans les produits financiers

Avec les produits financiers, vous ne pouvez pas vous endetter pour disposer d’un capital plus important. En revanche, vous pouvez choisir vos produits de manière à calibrer finement le rendement en fonction de votre profil de risque, de vos objectifs et de votre horizon temporel. C’est une flexibilité que ne peut vous offrir l’immobilier.

Si vous êtes jeune et que vous avez du temps, vous pouvez avoir des stratégies plus offensives (et donc risquées) que si vous disposiez d’un horizon temporel plus proche. Attention néanmoins, ce n’est parce que vous avez du temps que vous pouvez prendre tous les risques. Vous devez impérativement tenir compte de votre profil de risque. Nous ne sommes pas tous capables de supporter des baisses de -50 à -60 % de nos actifs, même si elles sont temporaires.

Quel est le meilleur placement pour un senior ?

En guise d’introduction et de clin d’œil : À quel âge devient-on senior ?

« La notion de « senior » dépend du contexte et est parfois classifiée selon le niveau social. On peut noter en entreprise qu’une personne est considérée comme un senior à l’âge de 45 ans. Dans les études marketing, les spécialistes désignent les personnes âgées de 50 ans comme des seniors car selon ces derniers, les changements de mode de vie qui modifient les besoins surviennent à cet âge. » (source : Le Mag du Senior)

Les seniors se caractérisent par un horizon de placement plus réduit et l’approche de la retraite. Or, plus l’horizon temporel est réduit, moins la prise de risque est recommandée. Ce n’est donc pas à l’approche de la retraite que vous allez investir toute votre épargne dans les marchés boursiers ou les cryptomonnaies.

Pourquoi ? Parce que si vous investissez dans des produits risqués et que le risque se matérialise (une perte de valeur très significative de vos placements), il vous restera trop peu de temps pour récupérer votre mise.

Il en découle que ce n’est pas lorsque vous avez 50 ou 55 ans que vous devez commencer à épargner pour votre retraite :

- Si vous commencez à épargner tard et que vous voulez accumuler un patrimoine important, vous prendrez trop de risques. Avec les conséquences que cela implique.

- Si vous commencez à épargner tard mais que vous êtes plutôt réticent à prendre des risques, vous accumulerez un capital trop faible pour améliorer significativement votre niveau de vie à la retraite.

Les seniors s’inscrivent plutôt dans une démarche de recherche de revenus complémentaires (pour compléter leur retraite) et de sécurisation de leur capital, soit des objectifs plutôt « défensifs ». Ils sont en effet supposés disposer déjà d’un capital.

Investir dans l’immobilier

Les seniors se tourneront donc tout naturellement vers l’immobilier pour se générer des revenus complémentaires. Cet immobilier pourra être détenu en direct ou via des SCPI. En cas de financement à crédit, les SCPI ne pourront pas être logées dans un contrat d’assurance vie.

Investir dans les OPC (organismes de placements collectifs)

Outre l’immobilier, les placements financiers procurant des revenus (dividendes pour les actions ou coupons pour les obligations) seront également recherchés. Il existe de nombreux fonds (OPC, qui correspondent aux unités de compte des contrats d’assurance vie) qui distribuent des dividendes et vous permettent grâce notamment à une fiscalité plus favorable (les revenus immobiliers ne bénéficient pas de la flat tax) d’obtenir, à niveau de risque équivalent, des rendements largement comparables (voire supérieurs) à ceux de l’immobilier.

Dès lors que la sécurisation du patrimoine est prioritaire, une diversification est recommandée. Investir à la fois dans l’immobilier et les placements financiers peu risqués semble donc judicieux. D’autres pistes de diversification sont aussi possibles, qui dépendront cependant de votre profil de risque.

Investir dans une assurance vie

Les seniors dont l’objectif est de transmettre un patrimoine plutôt que d’en tirer des revenus complémentaires privilégieront l’assurance vie pour sa fiscalité adoucie en cas de transmission. Le fonds en euros sera alors incontournable, en plus ou moins grande proportion selon l’appétence pour le risque.

Dans quoi investir lorsqu’on débute ?

Si vous voulez investir et que vous n’y connaissez rien ou pas grand-chose, oubliez ce que vous venez de lire. Cela ne vous concerne pas encore.

Si vous ne savez pas évaluer le rendement qui correspond à votre profil de risque et à vos objectifs, il est prématuré de vouloir investir dans des produits financiers ou immobiliers.

Si vous êtes débutant et que vous souhaitez investir, deux options s’offrent à vous :

- Vous former

- Vous faire accompagner

Il est hors de question que vous investissiez sans le minimum de connaissances ou d’accompagnement qui vous permettront de définir une stratégie claire pour vos investissements. Ce serait le meilleur moyen de faire n’importe quoi et de perdre votre argent.

Si vous débutez et que vous voulez investir, investissez dans une formation ou dans un conseiller.

Investir dans une formation

Il existe une règle à laquelle vous ne devez jamais déroger : Investissez uniquement dans des produits que vous comprenez. Si vous investissez dans un produit, vous devez comprendre comment et pourquoi il est rentable.

- Vous voulez investir dans des actions ? Apprenez ce qu’est une action, comment fonctionnent les marchés financiers, pourquoi les actions fluctuent et comment les choisir.

- Vous voulez investir dans l’immobilier ? Comprenez les ressorts de l’investissement immobilier locatif, l’intérêt (ou non) d’investir à crédit, comment investir (location nue, meublée, dans le neuf ou l’ancien…) et où, etc.

Plus vous serez compétent dans un domaine, plus vous pourrez vous permettre d’investir dans des produits compliqués et de mettre en œuvre des stratégies complexes.

Mais vous n’êtes pas obligé de devenir un expert. Vous pouvez aussi choisir de n’acquérir que les compétences de base et de n’investir que dans des produits relativement simples.

Quoi qu’il en soit, soyez bien conscient que lorsque vous êtes débutant et que vous investissez seul, vous paierez pour apprendre. Les premiers temps seront forcément difficiles car vous serez confronté à des situations imprévues.

La première étape de votre formation sera d’acquérir les bases de l’éducation financière. Pour cela, le site de La finance pour tous constitue un point de départ intéressant. Vous y apprendrez des règles simples qui vous guideront tout au long de votre parcours d’investissement, et notamment qu’il n’y a pas de placement rentable sans risque.

Le site Dessine-moi l’éco vaut aussi le détour.

En fonction de vos connaissances et de vos appétences, vous trouverez de nombreux sites ou vidéos pour vous aider (à titre personnel, je trouve les vidéos de Zonebourse plutôt intéressantes). Soyez cependant prudent et ne cédez pas aux sirènes de l’argent vite gagné. Encore une fois, le placement miracle n’existe pas. La recette pour faire fortune rapidement, non plus.

Si vous vous formez seul, n’oubliez pas l’objectif que vous poursuivez : pouvoir mettre en place une stratégie pour atteindre le rendement qui vous correspond. Cette stratégie sera plus ou moins complexe selon vos connaissances.

Investir dans les conseils d’un professionnel

Se former demande du temps, mais aussi de la motivation. Si vous n’avez pas envie de vous plonger dans les arcanes de la Bourse et du marché immobilier, alors faites appel à un professionnel.

Vous pouvez vous tourner vers votre banquier. Il est celui qui connaît le mieux votre situation et il pourra vous orienter vers les placements les plus simples.

Néanmoins, les investisseurs plus exigeants se tourneront vers un conseiller en gestion de patrimoine ou un conseiller financier.

Le conseiller en gestion de patrimoine pourra les conseiller et les accompagner sur tous types de supports. Ce conseiller pourra travailler seul ou au sein d’une structure plus étoffée, être rémunéré par des commissions provenant de la vente de produits ou par des honoraires de conseil. Ce qui importe, c’est que vous ayez confiance en lui.

Le conseiller financier est plus spécialisé et vous accompagnera dans vos placements financiers. Il pourra notamment vous donner des conseils pour ajuster votre contrat d’assurance vie à votre profil de risque et à vos objectifs.

Investir en temps de crise ?

Cet article a été rédigé pour la première fois en septembre 2020, en pleine crise sanitaire et avec une chute du PIB qui a atteint -8 %.

Les valeurs refuge

En temps de crise, il existe différents placements qui sont considérés comme des valeurs refuge. Ils sont supposés protéger la valeur de votre capital pendant que tout s’effondre autour de vous. Plus la crise anticipée sera grave, plus les valeurs refuge devront être déconnectées de la finance et de l’économie.

Si vous anticipez une contraction des marchés financiers et une récession économique, mais que vous conservez votre confiance dans le système financier, vous vous dirigerez vers les solutions d’épargne bancaire et financière sans risque, habituellement réservées à l’épargne de précaution ou à l’épargne projet.

Si vos craintes sont plus extrêmes et que vous craignez un éclatement de la zone euro et/ou un effondrement de l’économie, vous pouvez vous tourner vers des valeurs refuges plus radicales.

Lorsque les marchés financiers plongent, les investisseurs préfèrent se tourner vers des actifs tangibles, des actifs qui possèdent une valeur intrinsèque. L’or est la valeur refuge par excellence. Pour ses partisans, l’or est même la réserve de valeur ultime en cas d’effondrement de l’économie.

L’immobilier est aussi une valeur refuge car c’est un actif tangible et que « tout le monde a besoin d’un toit ».

Certaines devises peuvent aussi être considérées comme des valeurs refuges. Il s’agit notamment du franc suisse, du yen japonais ou du dollar américain.

La crise ne prévient pas

S’il peut sembler intéressant d’investir dans des valeurs refuges en temps de crise, toute la difficulté est de parvenir à déterminer le bon moment. Une crise ne prévient pas quand elle arrive ni quand elle s’achève, et son ampleur n’est connue qu’a posteriori. Le risque existe donc d’investir trop tôt ou trop tard, et d’être à contre-courant du cycle.

Ainsi, ne cherchez pas à profiter de la crise en investissant sur des valeurs décotées. La spéculation en temps de crise est à réserver aux traders aguerris. Nombreux sont ceux qui l’ont appris à leurs dépens.

S’il peut être intéressant d’investir dans des valeurs refuge, c’est plutôt dans une optique de diversification plutôt que d’effondrement généralisé du système. Diversifier son patrimoine reste encore une fois le meilleur moyen de traverser les crises.

Pour faire face (relativement) sereinement aux crises, la meilleure solution semble encore d’adapter vos placements à votre tolérance au risque et à vos objectifs. Ainsi, même en cas de crise, les pertes que vous subirez resteront tolérables. Vous n’aurez plus à craindre les conséquences d’un krach boursier.