- Vous êtes ici:

- Accueil

- Blog

- Immobilier

- Pourquoi les prix de l’immobilier sont-ils aussi élevés ?

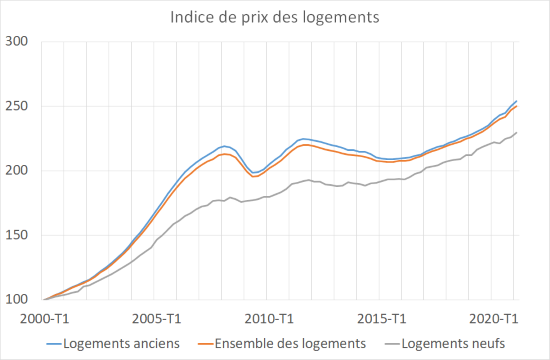

Les prix de l’immobilier ont progressé en moyenne de 4,5 % par an depuis 20 ans, soit un niveau bien supérieur à l’inflation et aux revenus des ménages. Pourquoi ?

Sommaire

- Pourquoi les prix de l’immobilier ont-ils autant progressé ?

- Pourquoi la demande a-t-elle fortement progressé ?

- Prix de l’immobilier, bulle ou pas bulle ?

- Pour en savoir plus : une vidéo claire et pédagogique proposée par Dessine-moi l’éco

Depuis 2000 (article rédigé en 2021), les prix de l’immobilier ont progressé en moyenne de 4,5 % par an. À titre de comparaison, l’inflation s’est établie à 1,3 % par an. L’immobilier s’est donc renchéri par rapport aux autres biens.

L’immobilier a aussi progressé plus rapidement que le revenu disponible des ménages puisque ce dernier n’a progressé que de +2,9 % par an sur la même période. Acquérir son logement est donc devenu plus difficile pour les ménages. Jusqu’à quand ?

Cliquez ici pour recevoir la version Pdf de cet article par e-mail

Pourquoi les prix de l’immobilier ont-ils autant progressé ?

Prix de l'immobilier : de quoi parle-t-on ?

Logements anciens

L’indice Notaires-Insee des prix des logements anciens est calculé par les sociétés Min.not et Paris Notaires Services (PNS) en collaboration avec l’Insee à partir des données de transactions immobilières contenues dans les bases notariales.

L’indice Notaires-Insee des prix des logements anciens fournit une mesure des évolutions de prix des logements anciens à qualité constante. Le prix retenu est le prix net vendeur, hors droits de mutation, de frais de notaire et commission d’agence.

Les logements anciens considérés sont ceux appartenant au champ de l’indice Notaires-Insee (hors DOM), i.e. des logements de plus de 5 ans ou connaissant une deuxième mutation.

Logements neufs

L’indice des prix des logements neufs est calculé par l’Insee à partir des données issues de l’enquête sur la commercialisation des logements neufs (ECLN).

L’indice des prix des logements neufs fournit une mesure des évolutions de prix des logements neufs à qualité constante. Le prix retenu est le prix à la réservation (à la signature du premier contrat). La TVA est incluse dans ce prix. Les frais de notaires ne le sont pas.

Les logements neufs retenus sont ceux appartenant au champ de l’enquête sur la commercialisation des logements neufs (ECLN). Elle couvre les permis de 5 logements et plus destinés à la vente aux particuliers.

Ensemble des logements

L’indice des prix des logements est obtenu par moyenne pondérée des deux indices des logements neufs et anciens.

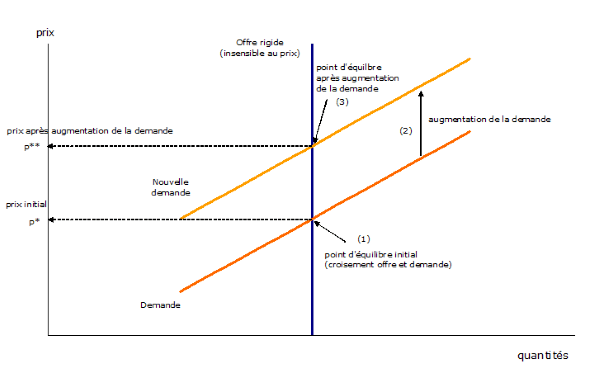

Les prix de l’immobilier ont progressé parce que la demande s’est accrue et que l’offre n’a pu progresser dans les mêmes proportions. Si la demande de logements peut augmenter très rapidement si les conditions de financement s’améliorent, l’offre est rigide. Ainsi, l’augmentation de la demande n’incitera pas (ou peu) les propriétaires à offrir leur bien sur le marché. En conséquence, l’ajustement de l’offre à la demande ne se réalisant pas par les quantités, il s’effectue par les prix.

Pourquoi la demande a-t-elle fortement progressé ?

Quand l’offre est rigide, l’ajustement se réalise par les prix : Le prix et la quantité assurant l’équilibre entre l’offre et la demande se trouvent à l’intersection de la courbe d’offre et de la courbe de demande. Si la courbe de demande se déplace et que la demande s’accroît, un nouveau point d’équilibre se forme. Lorsque l’offre est rigide et insensible au prix, l’ajustement se réalise intégralement par les prix : les quantités à l’équilibre sont identiques, seul le prix a augmenté (de p* à p**).

Plusieurs facteurs ont contribué à augmenter la demande de logements sur les 20 dernières années, simultanément ou séparément. Les plus importants sont les suivants :

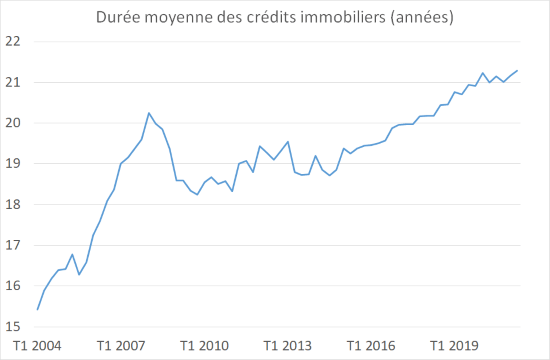

- l’allongement de la durée des crédits : la durée moyenne des crédits s’est fortement allongée depuis 2004, passant d’environ 15 ans à plus de 21 ans. Or plus la durée est longue, plus la capacité d’emprunt est importante, ce qui contribue à augmenter la demande.

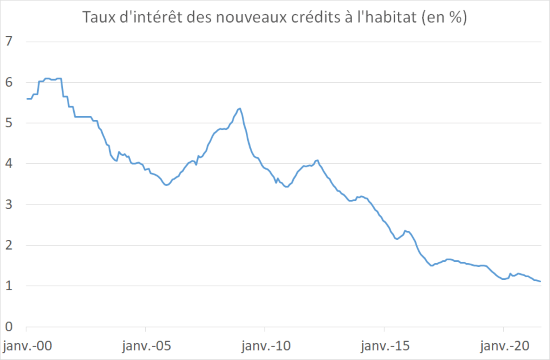

- la diminution des taux d’intérêt : les taux d’intérêt des crédits immobiliers baissent sans interruption depuis 2008 et la mise en place des politiques monétaires non conventionnelles des banques centrales. Il faut noter que ces politiques ont aussi favorisé la production de crédit

- Ce double mouvement d’allongement de la durée des crédits et de baisse des taux d’intérêt a eu un impact majeur sur la capacité d’emprunt des ménages et sur la hausse des prix qui en a découlé.

- Pour vous donner une idée de cet impact, il faut savoir que la capacité d’emprunt est accrue de plus de 80 % lorsque la durée d’emprunt est allongée de 15 à 21 ans et que simultanément, le taux d’intérêt baisse de 5,5 % à 1,15 %

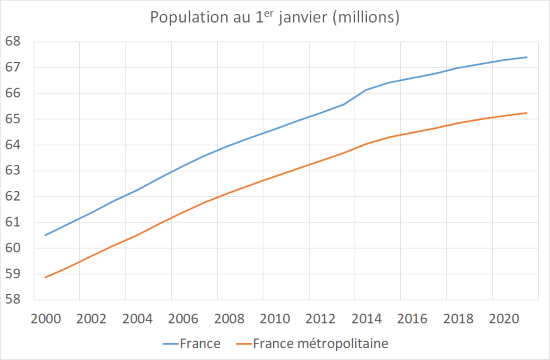

- la démographie : la population française augmente, ce qui accroît la demande de logements. La population française est ainsi passée de 60,5 à 67,4 millions de personnes entre 2000 et 2021.

- la crise financière commencée en 2008, qui a déclenché les politiques monétaires non conventionnelles mais aussi déplacé l’épargne des marchés financiers vers l’immobilier.

- la crise sanitaire liée à l’épidémie de covid-19 a également contribué à la hausse des prix de l’immobilier via deux canaux liés à l’essor du télétravail : le développement du marché des résidences secondaires et des mobilités des grandes villes vers les villes moyennes.

Cliquez ici pour recevoir la version Pdf de cet article par e-mail

Prix de l’immobilier, bulle ou pas bulle ?

Comme l’offre de logement n’a pu satisfaire la demande, les prix ont augmenté. Cette augmentation a-t-elle été déraisonnable ? Si on peut le penser car un rythme de 4 % par an pendant 20 ans paraît excessif, rien ne le prouve jusqu’à présent.

- Si l’explosion de la demande (et donc la hausse des prix) est conforme à l’évolution de ses déterminants, il n’y a pas de bulle et les prix ne diminueront que si ces déterminants connaissent des évolutions inverses (hausse des taux d’intérêt ou baisse de la durée des crédits).

- En revanche, si la hausse des prix de l’immobilier comporte une dimension spéculative et irrationnelle, les prix pourraient brusquement s’effondrer. Quand ? C’est malheureusement le propre d’une bulle d’éclater sans prévenir.

Pour en savoir plus : une vidéo claire et pédagogique proposée par dessine-moi l’éco

Cette vidéo claire et pédagogique sur l’évolution des prix de l’immobilier est proposée par Dessine moi l’éco. Même si elle s’arrête en 2011, l’analyse reste valable.

En regardant cette vidéo, vous acceptez que Youtube installe des cookies sur votre ordinateur.

Articles similaires

Le jour où votre chat est devenu (presque) aussi cher à assurer que votre voiture

Pourquoi l’assurance vie demeure en 2025 un dispositif d’épargne incontournable, moderne et stratégique

Le microcrédit : une solution de financement pour les exclus du système bancaire

Pourquoi et comment construire et gérer un portefeuille de titres ?